Value investing: ¿Qué es el margen de seguridad?

El margen de seguridad es un término introducido originalmente por Benjamin Graham que se aplica en la inversión en valor (value investing) y que se define como la diferencia entre el valor intrínseco de una empresa y el precio de compra.

Veámoslo con un ejemplo. Si estimamos que el valor objetivo de unas acciones es de 10 euros y las has comprado a 6, el margen de seguridad es de 4 euros por acción. O del 40% en términos relativos.

Lógicamente, cuanto mayor sea el margen de seguridad, mejor para nosotros. Y es que estarás mejor defendido ante posibles caídas del precio de la acción. Obviamente, el potencial de rentabilidad también es mayor.

Por qué es importante el margen de seguridad

En primer lugar, para evitar pérdidas. Y es que calcular el precio de una acción es difícil y subjetivo. No sabemos a ciencia cierta cómo evolucionará el futuro. Así pues, el margen de seguridad tiene como primer objetivo defendernos ante una valoración errónea por nuestra parte.

En segundo lugar, cuanto mayor sea el margen de seguridad, mayor potencial de revalorización.

Y en tercer lugar, nos ayudará a perder menos dinero si la acción baja en el corto plazo.

Warren Buffett decía que la primera regla en esto de invertir en bolsa a largo plazo es no perder dinero. Y el margen de seguridad, si bien no es infalible, es un método excepcional para minimizar el riesgo de pérdida. Y en el mejor de los casos nos permite obtener rentabilidad de superiores.

¿Por qué es mejor invertir en activos reales?

Para explicar por qué es mejor invertir en activos reales, primero definamos qué es un activo real.

Un activo real es aquel que tiene un valor intrínseco. Por ejemplo, tierras, oro o acciones de empresas son activos reales.

Como vemos, desde este mundo de vista la deuda pública o privada no son activos reales.

Entonces ¿qué es una deuda?

Una deuda no es más que una promesa de pago. Si compras 1000 euros de deuda pública, a cambio recibirás un papel que te dice que pasado el año se te devolverá el importe prestado más los intereses.

La clave radica en que es una promesa de pago. Promesa. Y es que no siempre se cumplen las promesas, ya sean públicas o privadas

Sí. El dinero también es una deuda

Cuando tienes dinero, en realidad lo que tienes es una deuda. No lo debes tú. Sino que te lo debe a ti el emisor de la moneda. Veamos un ejemplo:

Tener un billete de 10 euros significa que el BCE debe a su portador una deuda por el poder adquisitivo de ese billete. Ni más. Ni menos.

¿Por qué es mejor invertir en activos reales?

El hecho de invertir en activos reales es importante si quieres que tu rentabilidad sea positiva en el largo plazo. Si inviertes en deuda, estarás comprando una promesa de pago que puede que nunca llegues a cobrar, si bien es cierto que en la mayoría de los casos este peor escenario es poco probable que suceda. Con un activo real eres dueño de algo que produce, por lo que serás dueño también de su futura producción.

Si alquilas pisos, estarás cobrando un alquiler. Si compras acciones, además de ser dueño de una compañía cobrarás sus dividendos. Si no paga dividendo, te beneficiarás de la revalorización de la acción.

Y lo más importante en cuanto a activos reales: te proteges de la inflación.

Los activos reales y la inflación

Los activos reales te protegen de la inflación, contribuyendo a mantener tu poder adquisitivo en casos de inflación, fenómeno que lleva sucediendo durante los últimos siglos y va a seguir ocurriendo.

¿Por qué? Porque si hay inflación sube el precio de todo, tanto de los activos (bolsa, terrenos...) y bienes de consumo (coches, teléfonos móviles, la cesta de la compra...)

Así pues, al comprar acciones, al menos te aseguras que si hay inflación, el precio de las acciones subirá y con ello, al menos habrás mantenido el poder adquisitivo de tus ahorros. Fenómeno, por cierto, que no pasa si inviertes en renta fija o deuda.

Imagina que compras deuda a 5 años con una rentabilidad del 1% anual. Al cabo de 5 años, te devolverán el capital principal más intereses. El problema es que el capital principal después de 5 años vale menos por el efecto de la inflación. Si a ello le sumas que la inflación media es del 3% y solo te han pagado el 1%, además habrás perdido dinero.

El único problema de la renta variable y los activos reales

El único problema de los activos reales es que puedes comprarlos sobrevalorados y no recuperar nunca la inversión. Pero hay formas de protegerse.

Para "acertar" con la compra de acciones, lo mejor es seguir el value investing, que consiste en comprar acciones cuando están infravaloradas (baratas) y con un margen de seguridad suficiente que nos garantice que estamos bien defendidos ante posibles bajadas.

Invertir a largo plazo en bolsa

La Bolsa es una excelente solución para todos aquellos ahorradores que quieren invertir a largo plazo. Veremos que hay distintas estrategias para invertir en bolsa, desde que gestiones tú mismo tu cartera hasta fondos de inversión, las ventajas de cada opción y lo más interesante, explicaremos el por qué la bolsa es la mejor opción para invertir a largo plazo y no otros activos, como bienes inmobiliarios.

A largo plazo la bolsa siempre sube

Podría parecer pretencioso. Pero no lo es. Estadística e históricamente está demostrado que La Bolsa es el activo que mejores rendimientos obtiene en el largo plazo. Si bien es verdad que puede atravesar baches que pueden durar años, los índices bursátiles han demostrado que siempre suben a largo plazo. Entendiendo largo plazo como periodos de al menos 15 ó 20 años.

En lugar de decir La Bolsa, deberíamos hablar de índices bursátiles. ¿Por qué? Porque normalmente los índices rebalancean su cesta de valores cada poco tiempo. Esto es, excluyen empresas en decadencia, empresas que han quebrado y a su vez, añaden empresas que tengan más liquidez, empresas que hayan superado cierra barrera de capitalización bursátil...

Por ejemplo, el IBEX 35 está compuesto por las 35 empresas cotizadas más grandes y que cumplen ciertos criterios de liquidez. Es lógico pensar que si compras acciones del IBEX 35 (más adelante veremos que este instrumento se llama ETF), siempre estaremos invertidos en las 35 mejores empresas españolas.

Como resumen, quédate con esto: con el simple hecho de comprar un índice serás dueño de las mejores empresas de una región, donde siempre serás accionista de las más grandes y se desecharan empresas que estén en declive y sean sustituidas del índice por otra alternativa mejor.

Los inmuebles no se llevan bien con el largo plazo

Para empezar, los edificios necesitan mantenimiento. Pueden durar muchos años. Sí. Pero llegará un momento que necesiten reparaciones para poder aumentar su vida útil. Eso sin contar tasas municipales como el IBI, comunidad de vecinos, recibos de luz gas y agua.

Dentro de la inversión en vivienda podríamos destacar dos tipos de inversión: comprar hoy para venderlo en el futuro, o comprar para alquilarlo.

Como inversión especulativa: en España es difícil que se vuelvan a dar subidas como las que se produjeron a principios del año 2000. Piensa que la tasa de natalidad está a la baja, todos los babyboomers ya han comprado piso (por lo tanto no se necesitan más). Como mucho, un inversor de este tipo podría encontrar oportunidades en zonas exclusivas de ciertas ciudades. Poco más. Ten en cuenta todos los gastos e impuestos que acarrea la compra/venta de viviendas. En esto La Bolsa gana. Las comisiones son bajas y los impuestos se aplican solo a acciones, mientras que los fondos de inversión (lo veremos al final del texto) están exentos.

Comprar para alquilar: es una opción más realista con los tiempos que corren. El inquilino te pagará un alquiler (en analogía con La Bolsa, es lo que se conoce como dividendo). No es una mala opción, pero también hay que tener cuidado con los inquilinos que escogemos, posibles impagos o deterioros del inmueble...

A parte de montar tu propio negocio con tus ahorros. Tendrías otra alternativa a La Bolsa: depósitos bancarios y deuda pública. El problema de la renta fija es que da una rentabilidad pequeñísima, inferior al 1%. Piensa que si obtienes un 1% y la inflación es del 3%, en realidad estás perdiendo un 2% todos los años. No es una buena idea.

Volviendo a La Bolsa, la mejor alternativa. Y es que de media, La Bolsa obtiene una media del 6 al 9% anual. De sobra bate la inflación. Y tan solo debemos comprar un ETF que replique a un índice (IBEX 35, IGBM). Por tanto, sería una buena idea invertir una cantidad inicial en bolsa, seguido de aportaciones periódicas según vayamos ahorrando. Por ejemplo, recomprar una vez cada 3 meses, una vez al año...

Con cierta disciplina de ahorro, verás como poco a poco tus ahorros van creciendo, pues estarás ayudando a financiar los proyectos de las mejores empresas del país.

Si miras estadísticas, verás que comprar un fondo índice es batir al mercado, puesto que la mayoría de gestores de fondos (a pesar de ser supuestos profesionales, consiguen rentabilidades menores a la media).

Sin embargo, hay ciertos inversores que tienen otra forma de pensar y otra forma de ver la economía que superan al índice con creces. Algunos incluso han conseguido doblarlo. Estamos hablando del value investing o inversion en valor, una filosofía de inversión que piensa a largo plazo, comprando empresas sólidas y que en un momento dado tienen sus acciones baratas.

Si aprendes value investing puedes hacerlo tú mismo con tu broker o tu banco. De lo contrario, la mejor alternativa son los fondos de inversión que invierten en valor.

Invertir a largo plazo con fondos de inversión de value investing

En España tenemos muchas alternativas para invertir con este tipo de fondos denominados fondos valor o fondos value investing. El gran conocido es Paco Paramés, pero existen otros excelentes gestores, desde azValor o MetaGestión hasta Bestinver entre muchos otros.

Las ventajas económicas son claras. La mayoría cobra unas comisiones de entorno al 2%, similares a las que te aplicaría tu broker si compras acciones por tu cuenta. Por otro lado, los fondos están fiscalmente beneficiados, y es que mientras tu dinero esté dentro del circuito de fondos estará exento de tributaciones.

Por otro lado vamos a ver en que se diferencia un inversor value del resto:

Compran barato, a PER bajo del entorno de los 10-15 veces beneficios. Teniendo en cuenta que la media de las empresas suele estar en 15 veces beneficios, a priori la compra es barata.

Invierten en negocios que destacan del resto, con ventajas competitivas. Y es que si inviertes en empresas con ventajas competitivas será muy difícil que a la empresa le vaya mal. Dicho de otra forma, invertir en empresas de este tipo es garanrizar que mantendremos nuestra inversión en el largo plazo. Como decía Warren Buffett, la primera regla en este negocio es no perder dinero.

Por tanto, si mezclas comprar a buenos precios empresas con barreras de entrada y ventajas competitivas, el resultado es que en el largo plazo vas a ganar dinero.

Posiblemente la mejor opción ahora mismo son fondos de azValor, Cobas AM (de Paramés), Metagestion, o Bestinver.

Este tipo de gestoras suelen ser fondos relativamente pequeños, por lo que tienen libertad para analizar las empresas al máximo nivel de detalle. Algunos gestores de este tipo han dicho en público más de una vez que incluso llaman a exempleados de empresas en las que invierten para conocer de primera mano si la empresa está bien gestionada.

Te recomendamos que veas [la rentabilidad media de Paramés y Warren Buffett de las últimas decadas] para que te hagas una idea del enorme poder que tiene este tipo de inversión con buenos gestores.

También te recomiendo que leas la importancia del interés compuesto para que comprendas que invertir a largo plazo es la mejor solución para ahorrar y del enorme poder de revalorización que tienen los años sobre nuestros ahorros.

Conferencia de Paramés en el Juan de Mariana sobre value investing

Paramés hablando sobre inversión a largo plazo desde la perspectiva de la Escuela Austriaca

Un vídeo que merece la pena ver sobre Paramés y su filosofía de inversión.

Diversificación: ventajas e inconvenientes

Diversificar es disminuir el riesgo de una inversión. ¿Cómo? Invirtiendo en varias empresas. Dicho de otra manera, si somos accionistas de una empresa a la que le vaya mal (o incluso llegue a quebrar), no llegaremos a perder toda nuestra inversión y el resto de la cartera compensará las posibles pérdidas.

O como comúnmente se conoce: nunca pongas todos tus huevos en la misma cesta.

Ahora bien, la diversificación implícita varias desventajas. A saber:

Menor rentabilidad potenciall: es lógico. Si tenemos una serie de valores que a priori consideramos excelentes y luego invertimos en otros para "cubrirnos las espaldas", lo más seguro es que éstos últimos no sean tan atractivos.

Requiere de mayor tiempo y estudio: al tener más acciones en cartera requerirá más tiempo estudiar y analizar cada una de ellas. A menos que quieras conservar y hacer crecer tus ahorros en el largo plazo, nunca inviertas por el mero hecho de que hay que diversificar porque sí. Estudió, tiempo, y comprar barato es la clave.

-Comisiones: si diversificas es por qué inviertes a largo plazo y probablemente sigas las directrices del value investing o estrategias buy and hold. Si esto es así, realizarás más operaciones de compra/venta y comisiones de custodia (que normalmente se pagan por valor). Busca un broker que ofrezca este tipo de comisiones bajas.

El objetivo principal de la inversión es reducir el riesgo y no por el simple hecho de sumar a tu cartera más valores vas a conseguirlo. Si inviertes en empresas del mismo sector, es probable que si le va mal a una empresa en concreto les vaya a todas mal. Si el sector bancario atraviesa una mala situación, no por tener 5 bancos distintos estás diversificando correctamente.

Por otro lado, piensa que el mundo está cada vez más globalizado. Si compras una empresa que opera en un único país, estarás sujeto a los riesgos y altibajos que pasen la propia empresa y su mercado. Es decir, si le va mal a su país lo más probable es que la empresa también pasé unos años malos.

Gracias a la globalización, en empresas que operen en varios países este efecto no pasará: los problemas locales solo serán una pequeña parte de los problemas. Es decir: Comprar empresas que operen en varios países es una forma válida de diversificar.

Parafraseando a Warren Buffett, "prefiero tener una buena cesta y vigilarla de cerca, que 10 malas cestas". Si bien el propio Warren no predica con el ejemplo, también es verdad que para él, que gestiona billones de dólares le resulta a efectos prácticos mantener carteras pequeñas. En cualquier caso, nada le quita la razón, siempre hay oportunidad de comprar empresas excepcionales sin necesidad de recurrir a una diversificación masiva y alocada.

¿A partir de que número se considera diversificar correctamente?

Depende. Lo primero que debes hacer es no salirte de tu círculo de competencia. Si por tu trabajo o hobbies conoces ciertos sectores, invierte en ellos. Si no sabes de tecnología, de petrolero o de telecos, no inviertas en ellas. No sabes lo que estás haciendo. Limítate a los negocios que de verdad conoces. A los que puedes aportar valor.

Si quieres diversificar a toda costa cómprate un indice

El Ibex 35 tiene 35 empresas (por norma general las las grandes y con más liquidez). ¿De que te sirve mantener 20 empresas en cartera y desechar las 15 restantes? Para eso, casi mejor te compras un ETF ligado al IBEX 35 y te evitas pérdidas de tiempo y comisiones. Este tipo de inversión también de conoce como gestión pasiva.

Conclusiones

Diversifica. Pero con cabeza. Limítate a sectores que realmente conozcas. Invertir en empresas globalizadas es ya de por sí diversificar riesgos. Pensemos en Apple. Opera en Estados Unidos, Europa, Japón y Europa, principalmente. Invertir en Apple es sinónimo de estar diversificado en todo el mundo. También en las monedas de sus respectivos países.

Por último, dale una oportunidad a la gestión pasiva a través de fondos indexados o ETFs. Con una sola operación de compra venta estarás ya de por sí diversificando.

La magia del interés compuesto

A pesar de parecer complejo, el interés compuesto es fácil de entender: consiste en reinvertir los intereses generados por una inversión año tras año. Dicho de otra manera. Se trata de obtener beneficios sobre los propios beneficios generados el periodo anterior.

Veamos un ejemplo:

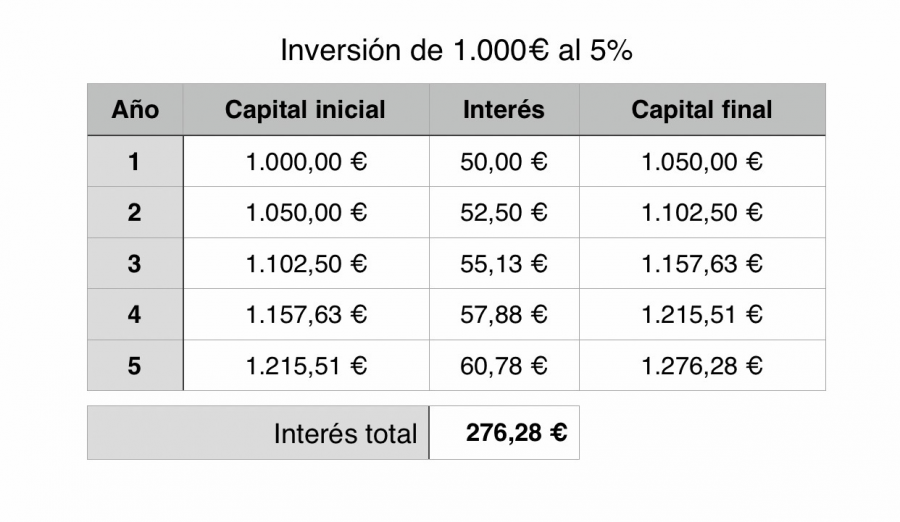

Primer año: En la tabla vemos una inversión inicial de 1.000€ al 5%. Calcular los intereses del primer año es fácil. El 5% de 1.000€ son 50€ de beneficios.

Segundo año: Al inicio del segundo año contamos con 1.050€ (1.000€ de capital inicial más 50€ de beneficios). Bien, si los reinvertimos al 5%, el segundo año obtendremos 52,50€. Hemos generado 2,50€ adicionales de beneficio gracias a los 50€ obtenidos el primer año.

Tercer año: De forma análoga, empezamos con 1.102,50€, que se componen de los 1.000€ de la inversión inicial, más 50€ de beneficios del primer año, más 52,50€ de beneficios del segundo año. Al finalizar el tercer año, habremos ganado 55,13€. ¡5,13€ más que el primer año!.

Y así sucesivamente, año tras año, los beneficios son cada vez mayores. Con el paso del tiempo, el patrimonio crece más rápido. Se produce un efecto bola de nieve que nos permite acumular cada vez más y más capital.

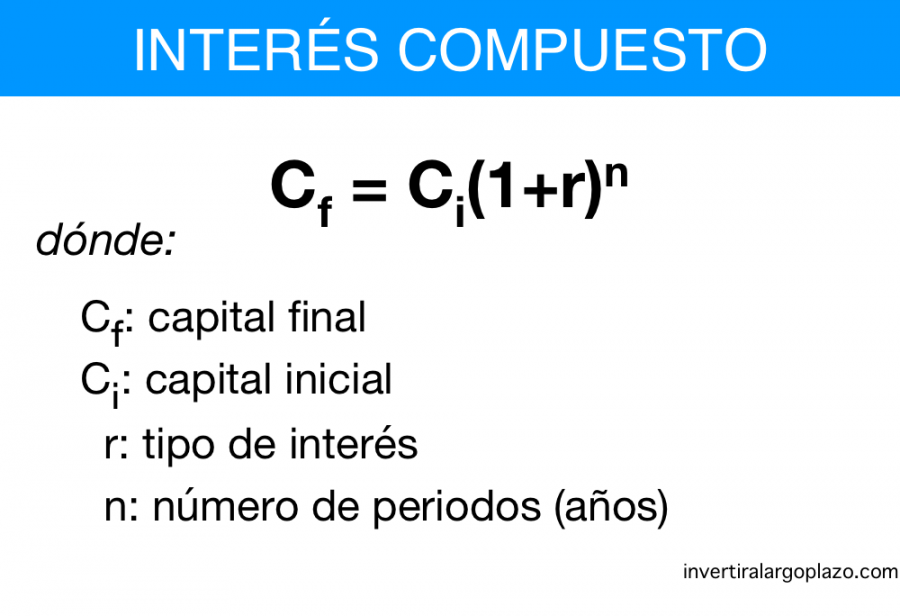

Si lo analizamos desde un punto de vista matemático, en la generación de intereses intervienen dos tres variables: el patrimonio inicial, el tipo de interés y el tiempo. El capital inicial tiene un efecto lineal, mientras que el tipo de interés y el tiempo forman parte de una función exponencial. De ahí la importancia de invertir a largo plazo.

Esta es la fórmula para calcular el capital final de una inversión a interés compuesto:

Pensar a largo plazo

Desde una visión a corto plazo el interés compuesto no tiene un efecto rotundo. Su verdadera magia (que ya hemos visto que es resultado de aplicar matemáticas) reside en aplicar una inversión a largo plazo. Pensar en la jubilación y no en un futuro inmediato es la única manera de conseguir ser financieramente independientes. Por este motivo debemos de tener claros dos aspectos:

- Empezar a invertir cuánto antes.

- Invertir en activos reales

El momento para empezar a ahorrar es ahora

No importa la edad que tengas. Cuánto antes empieces a ahorrar e invertir más crecerán tus ahorros actuales en el largo plazo. Este punto ya ha quedado lo suficientemente claro. Lo verdaderamente importante es mentalizarse en establecer una meta de inversión de mínimo 15 ó 20 años.

Cómo conseguir una alta rentabilidad

Tan importante es un objetivo a largo plazo como una rentabilidad alta. Recuerda que ambas variables forman parte de una ecuación exponencial de la ecuación. Y la única forma de conseguir una rentabilidad alta es invirtiendo en activos reales. Vamos a ver por qué es así, desde un punto de vista teórico y desde un punto de vista histórico o empírico.

Desde un punto de vista teórico la forma de obtener una rentabilidad aceptable es invertir en activos reales. Los activos reales tienen una ventaja importante: no están referenciados nominalmente a una moneda. ¿Qué significa esto? Que están protegidos ante la inflación. Ante igualdad de oferta y demanda, los activos reales siempre van a subir en la misma proporción que lo hace la inflación. Es decir, un activo real conserva su poder adquisitivo. Ejemplos de activos reales son bienes inmuebles, oro, mesas...

Sin embargo hay que tener en cuenta un hecho importante. Y es que una finca o un piso, por sí mismos, no producen nada. En el mejor de los casos, una finca (tierras) conserva su poder adquisitivo frente a cualquier moneda. En el caso de un piso o una casa, se deterioran con el paso de los años. Hay que ponerlos a trabajar para obtener producción. Por ejemplo, alquilándolos. Al alquilarlos ya estamos obteniendo una renta además de conservar su valor.

Una opción mejor es invertir en empresas. ¿Por qué? Simplemente porque producen. Las empresas producen bienes y servicios que las personas desean. Además las empresas tienden a especializarse cada vez más, obteniendo más productividad y por lo tanto más rentabilidad.

¿Y dónde podemos comprar empresas? En la bolsa. Es la mejor opción. Nos permite acceder a mercados de cualquier parte del mundo, en cuestión de minutos.

Desde un punto de vista empírico, la bolsa siempre sube a largo plazo. Es verdad que tiene vaivenes en el corto plazo, pero en periodos relativamente largos (15-20 años) las acciones siempre han ofrecido mejor rentabilidad que cualquier mercado de renta fija, bonos, deuda pública o depósitos bancarios. Un dato: la bolsa históricamente se revaloriza una media de aproximadamente el 6% anual.

Cuando hablamos de bolsa, hablamos de la media de todo el mercado. Es una cesta en la que incluimos todas las acciones de un mercado: malas, buenas y excelentes. Si somos cuidadosos con la selección de empresas y su correcta valoración, se pueden conseguir rentabilidad es mayores. Prueba de ello son inversores como Warren Buffett invirtiendo desde 1965 o el español Paramés en las últimas dos décadas. Estos inversores aplican una filosofía de inversión llamada value investing o inversión en valor, que a grandes rasgos consiste en buscar buenas empresas que en un momento puntual están baratas.

Otra forma de seleccionar acciones a largo plazo, que tiene mucho que ver con la inversión en valor, es la conocida como buy&hold, o comprar y mantener, que básicamente consiste en comprar empresas que creamos que van a seguir estando ahí en el futuro (porque tienen grandes barreras de acceso o ventajas competitivas) y mantenerlas en cartera, evitando así un gran desembolso en comisiones a la ver que mantenemos seguro nuestro patrimonio.

Conclusión

En cualquier caso recuerda: la única forma de beneficiarte del interés compuesto es tener claro que hay que invertir a largo plazo. A más años, más crece la rentabilidad.

Por cierto, el interés compuesto juega a tu contra si sólo te limitas a ahorrar. Funciona tanto a tasas positivas como negativas. Dicho de otra forma, si todos los años la inflación es del 2%, al cabo de las décadas, el mismo efecto multiplicador que tiene para amasar beneficios, también se da en el caso de poder adquisitivo.

La Bolsa es maniaco depresiva y se comporta como tal

Atendiendo a la definición del National Institute of Mental Health sobre el trastorno bipolar esta es una buena definición del síndrome maniaco-depresivo:

Los que sufren del trastorno bipolar experimentan cambios de ánimo inusuales. A veces se sienten muy felices y “animados” y mucho más activos que de costumbre. Esto se llama manía. Y a veces los que sufren del trastorno bipolar se sienten muy tristes y “deprimidos” y son mucho menos activos. Esto se llama depresión.

Si bien es una definición médica aplicable a personas humanas, no es menos cierto que la bolsa (el mercado) no es más que la acción humana de millones de personas intercambiando activos. Por lo tanto, el mercado funciona siguiendo los mismos incentivos que guían a las personas actuando. Como decía nuestro buen amigo Matthew McConaughey en la película El lobo de Wall Street interpretando su papel de Mark Hanna: Cada día. Cada año. Cada década. Cada siglo.

Esta analogía del trastorno maníacodepresivo trasladado a la bolsa nos permite entender en parte como se comporta. Y es que a veces la bolsa sube y sube de forma irracional, y otras veces se hunde y toca suelos que jamás pensábamos que se iban a dar. Y por supuesto, un buen inversor podrá sacar beneficio de todo esto.

En periodos fuertemente alcistas todo el mundo se lanza a comprar. Y es aquí donde juega un papel fundamental la psicología humana. En periodos alcistas todo el mundo quiere entrar en bolsa. Hay gente que incluso llega a endeudarse para invertir. Olvidando que algún día la euforia pasara, los precios se hundirán y perdiendo de la noche a la mañana una cantidad importante de dinero por la imposibilidad de "salirse a tiempo".

Y es entonces cuando llega la depresión. Los telediarios día tras día repitiendo lo mal que va la bolsa y la economía. Es el caos. Es el fin.

Así es como se comportaría la mayoría de inversores. Sin embargo. Se puede sacar provecho de todo esto: vender cuando todo el mundo compra y comprar cuando todo el mundo vende.

En periodos de depresión, cuando la bolsa baja, es momento de comprar. Y seguir comprando si sigue bajando. Lo único claro que tenemos en esos momentos es lo siguiente: la bolsa está barata. ¿Acaso no queremos comprar barato y vender caro?

Pero la psicología humana es así. Nos ofrecen un coche con un 30% de descuento y lo compramos sin dudarlo. En cambio, si nos ofrecen acciones baratas de una empresa nos cuesta decidirnos.

El problema es psicológico. Hay que ir en contra de todo el mundo. ¿Y si compro y sigue bajando? Si todo el mundo vende por algo será. Duele ir a contracorriente. Literalmente. Sin embargo, la historia nos ha enseñado que en todos los cracks bursátiles el mundo no se acaba. Simplemente el mercado nos ofrece las acciones con descuento (a veces a precios de risa), y al cabo de un tiempo el temporal amaina y las acciones vuelven a su precio natural. A un precio más coherente con la situación financiera real de la empresa.

Por tanto, no te dejes llevar por el pánico. Entiende la volatilidad como una oportunidad para posicionarte en precios más baratos. Aguanta la tempestad (aunque todo el mundo te diga que es una locura estar invertido en renta variable) y verás como en cuestión de meses todo vuelve a su ser.

Lo mismo es aplicable en situaciones de euforia. Vende. No sabemos cuándo pero la burbuja se pinchará antes o después. Es imposible predecir el cuándo, pero lo hará. Como contaba la incierta anécdota del limpiabotas de Wall Street en los años 20, si todo el mundo está invirtiendo en bolsa es el momento de vender.

Explicación sencilla de qué es y cómo funciona La Bolsa

Imaginemos a Paco. Vive en un pueblo y después de trabajar muchos años como camarero, decide montar su propio restaurante. Después de muchas cuentas, búsqueda de proveedores y locales, necesita 100.000€ para abrir su propio restaurante.

Pero solo hay un pequeño problema. Paco sólo tiene 50.000€ ahorrados. Necesita 100.000€. ¿Que va a hacer Paco? ¿Deprimirse?. No. No es su estilo. Va a financiar los 50.000€. Los bancos no le conceden un prestamos de 50.000€, así que decide que él será dueño de la mitad del restaurante (con sus 50.000€) y permitirá que muchas personas se sumen al proyecto y aporten la cantidad restante.

Para ello, Paco vende a sus vecinos, amigos y familiares un total de 1.000 papeletas a un precio de 50€ cada una. 50€ x 1.000 = 50.000€. Con estos 50.000€ más los 50.000€ que previamente Paco había ahorrado arduosamenre, ¡por fin Paco puede abrir su restaurante!

Pero ¿por qué alguien iba a pagar 50€ por una papeleta que está hecha con papel y solo tiene la firma de Paco? ¿Acaso se han vuelto locos? Muy sencillo: cada papeleta te da derecho a ser socio del restaurante de Paco. De hecho, las papeletas que ha vendido Paco son acciones, igual que lo hace cualquier empresa como McDonalds o Burger King.

Es decir, los amigos que compraron acciones del Restaurante de Paco son los accionistas del restaurante. Esto hecho en el mundo real se conoce como OPV (oferta pública de venta) y se realiza en el mercado primario. No olvidamos que Paco sólo vendió la mitad de las papeletas, así que Paco tiene 1.000 acciones.

Ahora entra en juego La Bolsa, denominada mercado secundario y vamos a ver su razón de ser.

Con el restaurante ya abierto, los dueños de papeletas pasan por el lugar para ver que tal funciona su inversión. Es lógico que algún día quieran cobrar parte de los beneficios del restaurante. ¿O no? La primera en ir es Margarita.

A Margarita le gusta la carta, buen trato al comensal, le gusta el diseño... pero no le convence del todo. A la hora de comer la mitad de las mesas están vacias. No le acaba de satisfacer su inversión de 50€ y decide venderla. Se la ofrece a Paco pero no la quiere. Es más, no puede pagarla. Recuerda que invirtió todos sus ahorros en el dichoso restaurante.

Así que Margarita acude a la plaza del pueblo. Curiosamente y de forma espontánea, en la plaza del pueblo de forma un grupo de inversores con sus mismos problemas. Por un lado están los que piensan que el restaurante es un mal negocio, y por otro lado están los optimistas. Los optimistas piensan que Paco podrá servir más comidas a medida que el restaurante sea más conocido.

Al final, en la plaza del pueblo concurrieron más pesimistas que optimistas. Al haber menos gente dispuesta a comprar que a vender, las papeletas que inicialmente se había vendido por 50€, Margarita acabó vendiéndola a 40€.

Al día siguiente la noticia corrió por todo el pueblo. Todos sus habitantes estaban angustiados porque la semana anterior habían comprado por 50€ y ayer se vendió por 40€, diez euros menos. Un 20% menos.

Es ahora cuando se genera un mercado de optimistas (gente que quiere comprar) y pesimistas (gente que quiere vender). Aquí entra en juego el corredor de bolsa, o broker. Se llama Pedro y a lo que se dedica es a poner en conctacto a gente que quiere vender y gente que quiere comprar. A cambio de una comisión, la gente deposita sus acciones en él y las compra y vende cuando sus clientes se lo pidan y a un precio que satisfaga tanto a vendedor como comprador.

Con este sistema en el que Pedro trabaja como intermediario, ¿cuál es el precio de las acciones del restaurante de Paco? Muy sencillo: el precio al que se haya hecho la última transacción. Exactamente igual que cuando consultamos en Internet o en el periódico el precio de las acciones de Coca Cola.

Por cierto. Hay que aclarar una última cosa. El funcionamiento del restaurante es independiente de la compra/venta de acciones. Esto significa que aunque los vecinos del pueblo vendan las acciones por 10€ (un 80% menos que su precio original), el funcionamiento del restau seguirá siendo exactamente el mismo. El precio de las acciones no afecta al día a día de la economía de la empresa. Dicho de otro modo, el precio de una acción refleja de forma subjetiva lo que cuesta el restaurante.

En futuros artículos veremos cómo le ha ido al restaurante de Paco y como se comportaron los inversores de su pueblo respecto a las papeletas.

En resumen, La Bolsa es lo siguiente:

- Tenemos una empresa que para recibir financiación sale a bolsa, dividiendo su capital en acciones que podrá comprar mucha gente.

- Unos inversores que para sacar rentabilidad a sus ahorros, compran acciones de una compañía determinada.

- El intermediario, conocido como broker, pone en contacto a compradores y vendedores, se fija un precio según la oferta y demanda de cada momento, y se intercambian los títulos (acciones, o papeletas en el caso de Paco).

Relación entre PER y rentabilidad esperada

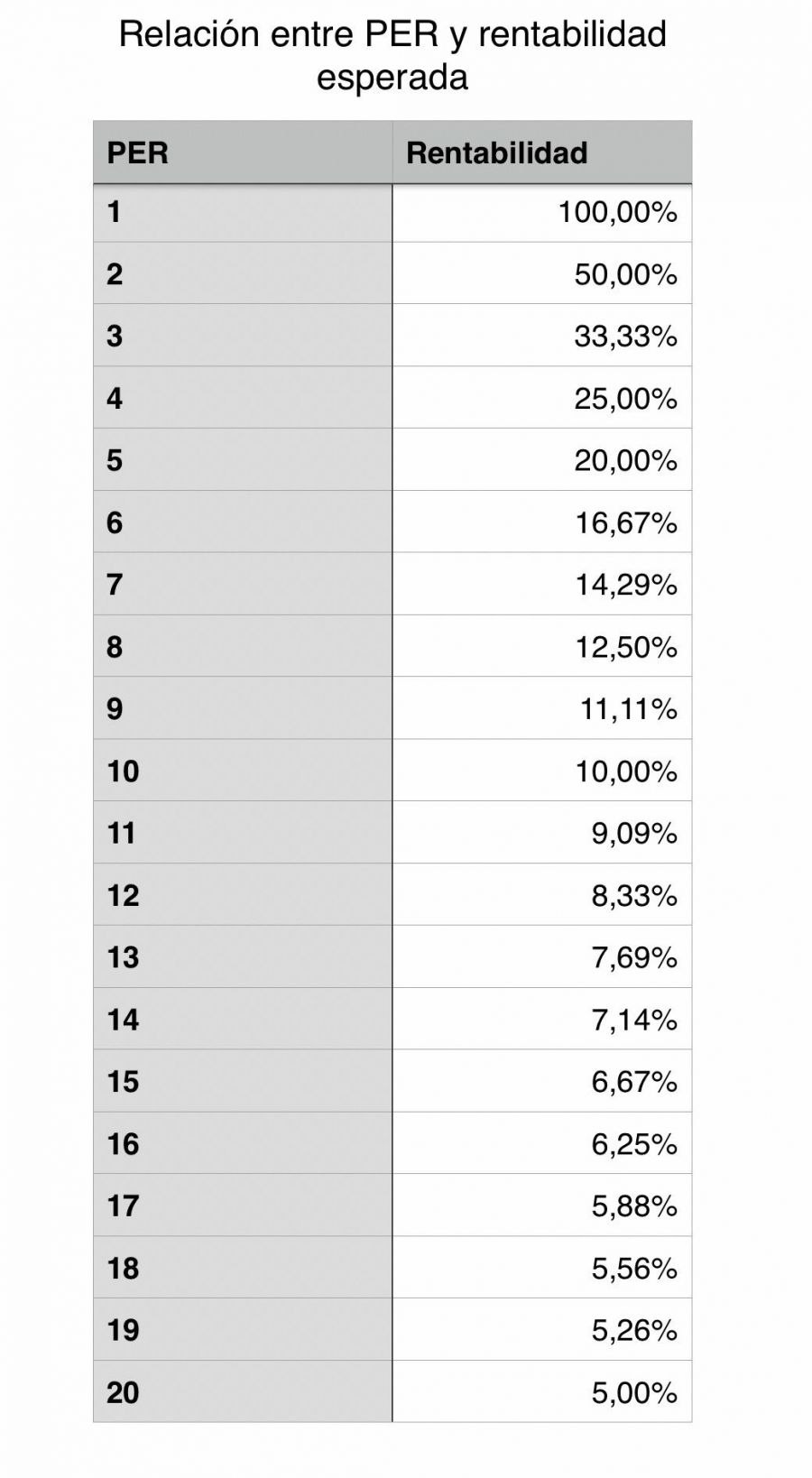

Uno de los ratios más usados para saber si la bolsa (un determinado índice) o una accion en concreto está cara o barata es mirar el PER ( en Ingles price to earnings. El PER es muy útil para hacernos una primera idea de lo que queremos comprar. Cuánto menor PER mejor para nosotros. Sabremos que estaremos comprando barato.

El PER tiene otra lectura. Es un número adimensional que nos dice cuantos años tardaríamos en amortizan una determinada inversión. Así pues, un PER 10 nos dice que a ese precio, tardaríamos 10 años en amortizar nuestra inversión.

El PER tiene otra lectura: la rentabilidad. Con una simple fórmula (1/PER) obtenemos la rentabilidad en términos porcentuales para una determinada inversión. Siguiendo con el ejemplo anterior, un PER 10 equivale a una rentabilidad del 10%.

Otro ejemplo. Un PER 15 es lo que se considera como media historia de La Bolsa durante las últimas dos décadas. Lo que vendría a equivaler a una rentabilidad del 6,66%.

Os dejamos una tabla de los PER que se suelen ver en el mercado de valores actual:

Una aclaración más. Es muy difícil, más incluso, lo tacharía de anecdótico, encontrar empresas por debajo de PER 4. A partir de PER 5 hasta PER 12 podríamos hablar de gangas en mayor o menor medida. De PER 13 a PER 16 podríamos estar hablando de la mayoría de las empresas. Y a partir de ahí. Bueno, hay de todo. Desde empresas sólidas con crecimientos año a año bestiales que justificarían su compra hasta auténticas burbujas.

Otro día hablaremos de empresas cíclicas, en las cuales el significado de PER se ve completamente invertido.

Por supuesto, no quería dejar de mencionar a empresas como Tesla o Twitter. Empresas que tienen pérdidas año tras año y sin embargo, en el caso de la primera el mercado la valua en 34 billones. Billones con b. Es decir $34.000.000.000. Como no, Tesla tiene un PER negativo de -6,32. Pero esto da para otro artículo explicando el por qué una empresa puede tener tal enrome capital bursátil y sin embargo estar en pérdidas. Y no tiene porqué estar destinada al fracaso. Más bien espera rentabilizarlo con productos disruptores y novedosos en el medio-largo plazo.