¿Cuántos años son largo plazo?

Se suele considerar que invertir a largo plazo significa invertir en una cartera de activos financieros (normalmente acciones) con un horizonte temporal del 10 años para obtener resultados satisfactorios. Sin embargo, invertir a largo plazo es (o debería ser) invertir durante toda nuestra vida.

De hecho invertir a 10 años no tiene mucho sentido ¿o acaso una persona que invierte desde los 20 años se va a gastar toda su inversión cumplida la treintena? Lo lógico es que siga invirtiendo (y ahorrando).

En España, con una esperanza de vida de 83 años, lo lógico es invertir durante toda la vida. Y razones no faltan: garantizarnos una jubilación económicamente holgada, alcanzar la independencia financiera o pagar la educación de nuestros hijos son algunos ejemplos por los que debemos considerar la inversión como un hábito a mantener durante toda nuestra vida.

Para invertir a largo plazo durante toda nuestra vida, conviene mantener una economía familiar saneada, es decir, no endeudarnos si no es estrictamente necesario, ahorrar (e invertir) todos los meses parte de nuestros ingresos mediante aportaciones periódicas y sobre todo, invertir en los activos adecuados, aquellos que mejor se comportan en el largo plazo.

Entendiendo la diversificación en la inversión

A la hora de invertir siempre se recomienda diversificar en diferentes activos (ya sean acciones, renta fija, incluso inmuebles) para minimizar el riesgo de pérdidas por si alguno o varios de los activos que forman la cartera se comportan mal. En definitiva: no poner todos los huevos en la misma cesta.

El caso opuesto a la diversificación es invertir en un único activo. Si obtiene buena rentabilidad en el futuro habremos obtenido sustanciosas ganancias... pero si quiebra las acciones de la empresa tendrán un valor de 0; o en el caso de un impago de renta fija, no cobraremos el principal ni los intereses.

Por lo tanto, aunque estemos muy confiados en que las acciones de determinada compañía se comportarán bien en el futuro, siempre es recomendable diversificar. De lo que se trata no es evitar errores, sino de minimizar los efectos de los errores.

Por ejemplo, vamos a suponer que invertimos en 5 acciones repartida la inversión a partes iguales. Una de ellas pierde el 50% de su valor en un año, mientras que el resto suben una media del 10%. Es decir, de 5 acciones, cometemos un error. El resultado habría sido una rentabilidad del -2%. No está mal, el efecto negativo de las acciones que han caído un 50% se ve compensado con el resto que han subido.

Ahora compongamos una cartera de 10 acciones e iguales condiciones: una acción cae un 50% mientras que las 9 restantes suben un 10% cada una. En este caso la rentabilidad total de la cartera es positiva, concretamente del 4%. ¡Hemos ganado dinero!

La lección principal que podemos extraer de la diversificación a partir de los ejemplos anteriores es que por estadística y probabilidad, cuánto mayor es la diversificación menor es la posibilidad de que los “errores de inversión” tengan un efecto negativo.

La segunda lección que deberíamos entender es que no hay que invertir en acciones elegidas al azar. Recuerda, de lo que se trata es de evitar errores. Es decir, evitar comprar compañías sobrevaloradas, con pocas o ninguna ventajas competitivas, modelos de negocio decadentes...

Otro aspecto que debemos entender sobre los errores es que siempre los cometeremos, por lo tanto hay que asimilar y asumir que podemos equivocarnos al elegir acciones en las que invertir y no menos importante: aprender de los errores.

¿Cuál sería el precio del Bitcoin si la criptomoneda tuviese éxito a largo plazo?

A la vista de la extrema volatilidad del Bitcoin (BTC), todo parece indicar que nos encontramos ante una burbuja más. El hecho de ser una burbuja no significa que no se pueda ganar mucho dinero invirtiendo en Bitcoin siempre y cuando se venda en el momento adecuado, es decir, justo antes de pincharse la burbuja. Pero, ¿y si el Bitcoin hubiese llegado para quedarse? Es decir, si en el largo plazo termina por convertirse en un activo que sirve como depósito de valor, ¿cuál sería su precio objetivo?

Ante un escenario en el que el Bitcoin se convierta en una divisa más, es difícil calcular su valor, pero podríamos hacer algunas aproximaciones.

Bitcoin, el nuevo oro

Durante siglos la humanidad ha escogido al oro como moneda. No es casualidad. El oro es limitado y escaso, difícilmente falsificable, divisible, fungible, de fácil atesoramiento, transportable y es fácilmente reconocible.

El Bitcoin cumple todas las propiedades del oro. Así pues, no sería descabellado suponer que pasaría si el Bitcoin tuviese la misma oferta y demanda que el oro.

Se estima que en todo el mundo hay un total de 184.000 toneladas de oro, a un precio de 34.365 euros por kilo (en diciembre de 2017). El crecimiento de la cantidad del oro, históricamente ha sido de aproximadamente el 1% anual.

Teniendo en cuenta que el límite de Bitcoins que se podrán minar es de 21.000.000 millones de BTC, el ratio kilo de oro/BTC es de 8,76 veces.

Así pues, si el BTC tuviese la misma oferta y demanda que el oro, el precio de un Bitcoin debería ser 301.102 euros. Dicho de otro modo, a largo plazo, según este razonamiento el Bitcoin costará 301.102€.

¿A cuántos Bitcoins tocamos por persona?

Cuando se haya minado el último Bitcoin existirá una masa monetaria de 21.000.000 BTC. Por otro lado, la población mundial actual es de 7.500.000.000 de personas.

Por otro lado, con el stock actual de 184.000 toneladas de oro, en el mundo existe una media de 24,53 gramos de oro por persona.

Mientras tanto, la media de Bitcoins por persona será de 0,0028 BTC por persona.

Teniendo en cuenta que actualmente el oro cuesta 34,365€ por gramo, y que de media, cada persona cuenta con una media de 24,65 gramos de oro, cada persona del planeta cuenta con 847,09 euros en oro.

Nuevamente, si suponemos que el Bitcoin será el nuevo oro (cada persona de media tuviese 847,09€ en Bitcoin), una unidad de BTC debería costar 302.534 euros. ¡una cifra muy similar al cálculo anterior!.

El resto de criptodivisas, la competencia del Bitcoin

El Bitcoin fue la primera criptodivisa. De ahí proviene su gran popularidad. Sin embargo su futuro podría verse truncado por otras criptodivisas mejores que el Bitcoin.

Ethereum, por ejemplo, permite crear contratos inteligentes de todo tipo, por lo que cuenta con ventajas competitivas superiores a las del Bitcoin.

Tampoco debemos perder de vista forks del Bitcoin, como son Bitcoin Gold o Bitcoin Cash. Estas últimas son más eficientes en el envío de monedas de una cuenta a otra y podrían sustituir al Bitcoin si éste no se adapta y mejora su algoritmo.

Conclusión: el futuro a largo plazo del Bitcoin

Si el Bitcoin consigue establecerse como el nuevo oro, es muy probable que en un futuro el precio del Bitcoin sea de mínimo 300.000 euros por unidad monetaria. Quién compre Bitcoin ahora (a 16.500€/BTC) estaría haciendo una magnífica inversión, sin olvidar las grandes dosis de especulación que implica invertir en Bitcoin en el momento actual.

De lo contrario, si el Bitcoin no consigue establecerse como depósito de valor y medio comúnmente aceptado de pago, nos encontramos ante una burbuja en el que el precio a largo plazo del Bitcoin sea de literalmente 0.

En qué invertir a largo plazo

Para invertir a largo plazo con éxito hay que depositar nuestros ahorros en activos que cumplan una serie de criterios:

- Seguridad: no perder dinero.

- Batir, o al menos, igualar la inflación: no perder poder adquisitivo.

- Si es posible obtener rentabilidad extra: ganar más dinero.

En definitiva: hay que invertir en activos que mantengan el capital y en la medida de lo posible incrementarlo.

Hay que remarcar que la prioridad en todo momento es mantener el capital. El segundo objetivo, menos importante, es hacer crecer el patrimonio en la medida de lo posible.

Limitarse a ahorrar es una divisa como el euro no es una opción válida: la inflación poco a poco irá mermando su poder adquisitivo.

La renta fija tampoco es una opción: invirtiendo en bonos o letras de máxima calificación crediticia rara vez supera la inflación. Por lo tanto, la mejor forma de invertir a largo plazo es hacerlo comprando acciones de empresas.

Lo bueno de invertir en acciones es que en realidad estamos comprando una compañía. Esta compañía produce bienes y servicios que los consumidores desean, y por tanto, tendremos derecho como accionistas a cobrar parte de sus beneficios o beneficiarnos de la revalorización del precio de la acción si la compañía aumenta sus ventas y beneficios.

Invertir en acciones también nos protege ante hipotéticas devaluaciones de la moneda. Al igual que si invertimos en cualquier otro activo real, nuestra inversión estará segura.

Eso si, no todas las compañías son buenas para invertir. Lo ideal es invertir en buenas empresas, que cuenten con ventajas competitivas que les haga ser líderes en su sector. El hecho de invertir en buenas compañías garantiza que no perdamos dinero.

Por tanto, lo ideal para invertir a largo plazo es comprar activos reales, preferiblemente acciones (son líquidas y cualquiera puede invertir en ellas).

Si no sabemos en qué acciones invertir o preferimos los beneficios de la inversión colectiva, también podemos invertir en acciones a través de fondos de inversión que inviertan en acciones. Probablemente los mejores fondos de inversión para invertir a largo plazo son los fondos value investing o los fondos índice o indexados.

La regla de asignación de activos de John C. Bogle

John C. Bogle, fundador de The Vanguard Group, es un decidido defensor de la inversión en fondos índice. Para Bogle, la clave para invertir con éxito a largo se basa en una correcta asignación de activos, esto es, cuánto invertir en renta fija y cuánto en renta variable.

La regla de asignación de activos de John C. Bogle es muy simple y dice así:

Invierte en renta fija el mismo porcentaje que tu edad. El resto de la cartera debe componerse de renta variable (preferiblemente en un fondo índice de acciones mundiales)

Para Bogle esta es la mejor forma de invertir a largo plazo y tiene todo el sentido: cuando somos jóvenes, podemos permitirnos las bajadas a corto plazo de la bolsa a cambio de una mayor rentabilidad que ofrecen las acciones.

Además su recomendación es hacerlo siempre con fondos índice de bajo coste y que éstos, preferiblemente, inviertan en acciones de todo el mundo.

Frases de John C. Bogle

John C Bogle es fundador de The Vanguard Group, autor del libro “Cómo invertir en fondos de inversión con sentido común” (amazon) y defensor de los fondos índice para invertir a largo plazo.

Su visión sobre la inversión se puede resumir en las siguientes frases:

Tu fondo indexado no debería ser la vaca lechera de tu gestor. Debería ser tu propia vaca lechera.

El mayor enemigo de un buen plan es el sueño de un plan perfecto. No abandones el buen plan.

No veo motivo por el que los inversores debieran contentarse con resultados inferiores a los de un fondo indexado.

El mercado de las expectativas es el de la especulación. El mercado real es el de la inversión.

¿Qué parte de mis ingresos debo destinar para la inversión a largo plazo?

Para que la inversión a largo plazo de sus máximos rendimientos, hay que invertir en activos reales, preferiblemente en acciones de bolsa o fondos de inversión, especialmente fondos de inversión en valor.

El “problema de invertir en bolsa” es que si necesitamos dinero y nos encontramos en un momento de mercado en el que las bolsas bajan y necesitamos liquidez, probablemente nos veamos obligados a “malvender”.

Para no vernos en la situación de tener que malvender acrivos, lo ideal es:

- Contar con un fondo de emergencia, para no tener que vender la parte de nuestro patrimonio dedicado a la inversión.

- Invertir en bolsa sólo el dinero que no vayamos a necesitar en un futuro cercano.

Teniendo claros estos puntos, si ya contamos con un fondo de emergencia, lo ideal es acostumbrarnos a invertir todos los meses parte de nuestro salario.

Si caemos en el hábito de invertir al menos un 10% de nuestros ingresos, estaremos invirtiendo a largo plazo una parte sustancial de nuestros ingresos. Por supuesto, si en lugar de ahorrar un 10% podemos ahorrar un 20%, mejor.

Otra clave para invertir con éxito a largo plazo es que cuánto antes empecemos a ahorrar mejor. Y es que el interés compuesto premia la rentabilidad, pero también el número de años (por cierto, de forma exponencial) dedicados a la inversión.

En cualquier caso, se trata de conseguir un equilibrio entre el nivel de vida que queremos tener en el presente, y el nivel de vida que queremos tener en el futuro o la herencia que queremos dejarle a nuestros hijos o hijas.

Fondos de emergencia y la inversión a largo plazo

Contar con un fondo de emergencia ante imprevistos es de vital importancia. Primero para tener las finanzas personales en orden y saneadas, y segundo para diferenciar el dinero que no vamos a necesitar en el largo plazo del que sí vamos a necesitar a corto plazo.

Lo ideal para un inversor a largo plazo sería contar con tres tipos de cuentas bien diferenciadas:

Fondo de emegencia: con una cantidad que nos permita atender imprevistos: avería del coche, protección ante un despido, gastos derivados de un accidente... el objetivo es que no tengamos que echar mano de la tarjeta de crédito en caso de una necesidad puntual.

Gastos cotidianos: en esta cuenta incluiremos los gastos de facturas, alimentación, calzado, vacaciones, ahorro para un coche nuevo...

Ahorro e inversiones: en este fondo están destinadas nuestras inversiones a largo plazo, esas que no queremos gastar hasta alcanzar un objetivo como puede ser la jubilación o la independencia financiera. Preferiblemente este monto estará invertido en bolsa, ya sea a través de Robo Advisors, fondos de inversión, bolsa o una combinación de las mismas.

La importancia del fondo de emergencia

La importancia del fondo de emergencia es indiscutible. Su objetivo es precisamente ese: cubrirnos ante imprevistos sin necesidad de tirar de tarjeta de crédito y sobre todo, **no tenernos que ver en la obligación de recurrir a nuestras inversiones a largo plazo.

Nuestro fondo de emergencia debe ser líquido, esto es, que sea fácilmente accesible. Podemos tenerlo en una cuenta corriente remunerada, o en un fondo de inversión monetario, que aceptan reembolsos más rápidamente que el resto de fondos de inversión.

¿Y cuánto dinero debemos tener en nuestro fondo de emergencia? La verdad es que es difícil decir una cifra y dependerá de la situación particular de cada persona. Pero lo ideal es que cubra al menos 6 meses de gastos en caso de encontrarnos sin trabajo temporalmente.

Pero la idea del fondo de emergencia es clara: no vernos en la obligación de vender activos en caso de necesidad.

Como crear un fondo de emergencia

Si partimos desde 0 lo ideal es hacer aportaciones periódicas hasta llegar a una cantidad en la cual nos sintamos cómodos.

Si disponemos de cierto patrimonio, lo mejor es crear el fondo de emergencia “de golpe” y así los futuros ingresos podremos dedicarlos al consumo diario (cuenta de gastos) e inversión (fondos de inversión, bolsa...)

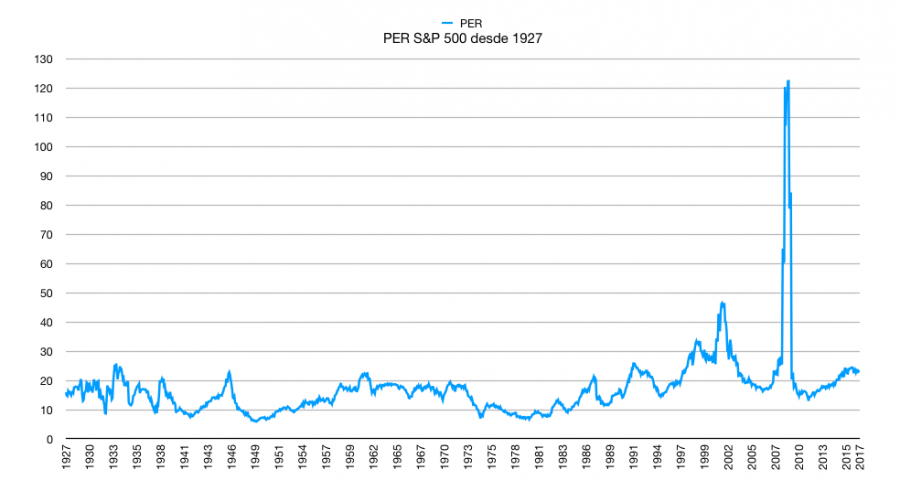

PER histórico del S&P 500

Gráfico histórico del ratio PER del índice S&P 500:

¿Es la gestión pasiva gestión tonta?

En el mundo de los fondos de inversión se conoce como gestión pasiva a los fondos que replican el comportamiento de un índice bursátil. A este tipo de fondos se les conoce como fondos índice o fondos indexados.

El éxito los fondos de gestión pasiva durante los últimos años es incuestionable por varias razones:

- Son vehículos eficientes desde los puntos de vista de operativa, costes y fiscalidad.

- Son productos simples: invierten en la práctica totalidad de las acciones de un mercado, un sector o directamente en acciones de todo el mundo.

- Se basa en la idea de que la bolsa siempre sube. De hecho, en las últimas décadas los principales índices bursátiles han ofrecido rentabilidades anualizadas del 8%-9%.

Entonces ¿por qué calificar a la gestión pasiva como gestión tonta? Muy sencillo, invierten en todo tipo de compañías, independientemente de si son buenas empresas o malas empresas. Es decir, la gestión pasiva consiste en tener una cartera hiperdiversificada, con excelentes compañías, buenas compañías, compañías razonablemente buenas y pésimas compañías.

Por otro lado, la amplia diversificación consigue compensar las pérdidas de las malas compañías con la buena rentabilidad de las compañías excelentes. ¿El resultado? Conseguir la rentabilidad media del mercado. Lo bueno es que al menos históricamente la rentabilidad final siempre ha sido positiva.

Llegados a este punto, hay que reconocerle cosas buenas a la gestión pasiva:

- Evitar errores gracias a la diversificación.

- Estar protegidos ante la subida de precios generada por la inflación invirtiendo en activos reales (acciones).

- Conseguir la misma rentabilidad que la bolsa (que no es poco).

Cómo aprovechar al máximo la gestión pasiva

Si inviertes en fondos índice (recuerda, a pesar de ser gestión tonta funciona en el largo plazo) y sigues una serie de pautas, podrás obtener rentabilidad extra invirtiendo en el momento correcto.

Invertir cuando la bolsa baja

En la última década, el mejor momento para invertir fue a finales de 2008 y a principios de 2009. En plena crisis, cuando todos los telediarios abren con las bajadas de la bolsa y las columnas de los periódicos vaticinan el final del capitalismo.

En definitiva, cuando la gente tiene miedo y los medios de comunicación solo informan de malas noticias económicas, los inversores tienden a exagerar la situación, lo que se traduce en bajadas bruscas de la bolsa. Pero de todas las crisis se sale, se corrigen errores en los procesos productivos de las empresas y el mercado se recupera.

El problema es que es muy difícil predecir hasta cuánto bajará La Bolsa. Una buena estrategia es invertir poco a poco en las caidas, y seguir comprando más en las futuras caídas.

Vender cuando La Bolsa sube

Si acertar el mínimo que tocará la bolsa en una tendencia bajista o en una crisis es difícil, más difícil aún es predecir en qué momento se pinchará una burbuja.

Detectar una burbuja es relativamente fácil. Las reconocerás por situaciones como estas:

- Todo el mundo habla de bolsa. Los medios de comunicación no son una excepción.

- Probablemente verás a amigos y familiares (que nunca han invertido) comprar sus primeras acciones y presumir de lo fácil que les resulta ganar dinero invirtiendo en acciones.

- El ratio PER, salvo algunas excepciones en ciertos negocios cíclicos, un PER alto significa que la bolsa está cara y al revés, un PER bajo es indicador de que la bolsa está barata. El PER medio, históricamente ha sido de 15 para hacernos una idea.

Por lo tanto, si identificamos que el mercado está alto, tanto por los titulares de la prensa como por PER elevado (mayor de 25 ó 30), podemos hacer tres cosas:

- Venderlo todo y esperar a que la burbuja pinche: el problema es que puede que pasen años hasta que la burbuja pinche.

- Vender una parte y destinarla a renta fija: nos protegeremos parcialmente en un eventual pinchazo a la vez que obtenemos algo de rentabilidad en renta fija.

- Mantener la inversión intacta y destinar todo el ahorro a liquidez o renta fija. Con el ahorro en liquidez tendremos la oportunidad de invertirlo cuando los precios hayan bajadao