Fondos de inversion

ETFs indexados al IBEX 35 que reparten dividendos

Una buena práctica para invertir nuestros ahorros a largo plazo es a través de ETFs indexados a un índice bursátil. En esta ocasión os traemos dos ETFs indexados al IBEX 35 que reparten dividendos, siendo ideales para aquellos que quieren que su patrimonio crezca al mismo ritmo que el mercado a la vez que reciben rentas periódicas procedentes de los dividendos repartidos por las compañías que componen el IBEX 35.

En la bolsa de Madrid cotizan dos ETFs de gestión pasiva referenciados al IBEX 35, que os detallamos a continuación:

1.Acción IBEX 35 FI, Cotizado armonizado (BBVA)

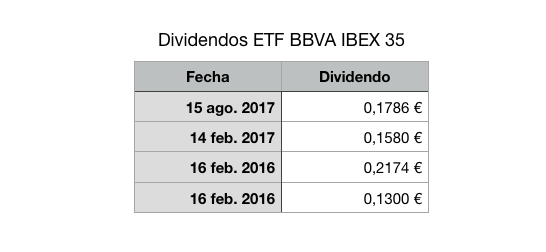

El ETF Acción IBEX 35 FI está gestionado por BBVA AM. Replica al principal índice bursátil español (IBEX 35), tiene una horquilla máxima del 0,25% y reparte dividendos dos veces al año, en concreto los meses de Febrero y Agosto de cada año. Su ISIN es ES0105336038.

Las comisiones de gestión son realmente bajas, tal y como se puede esperar de un fondo de gestión pasiva. En concreto, un 0,33% de comisión de gestión y un 0,05% de comisión de depósito. Su ratio total de gastos medio es del 0,39% anual.

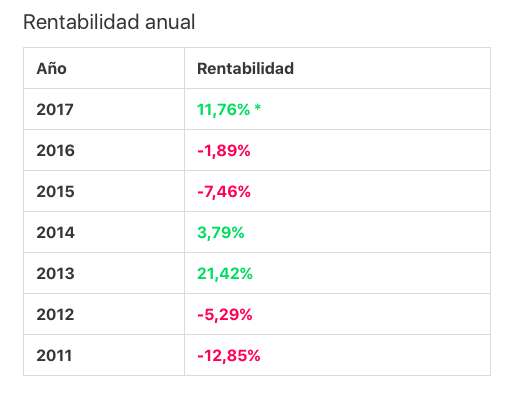

La rentabilidad histórica del valor liquidativo del ETF (no incluye dividendos), por años, se ilustra en la siguiente imagen:

En cuanto a la rentabilidad por dividendo:

- Año 2017: 0,34€ por acción (3,2%)

- Año 2016: 0,35€ por acción (3,9%)

2.LYXOR UCITS ETF IBEX 35

Otro ETF para invertir indexadamente en el IBEX 35 es el LYXOR UCITS ETF IBEX 35 (DR), con ISIN FR0010251744, del grupo francés Société Générale. Replica al índice físicamente y su ratio de gastos total media (TER) es del 0,30%.

Reparte dividendo dos veces al año, en concreto, a mediados del mes de Julio y a mediados del mes de Diciembre de cada año.

Si comparamos este ETF de Lyxor (0,30%) con el ofrecido por la gestora de BBVA (0,39%), vemos que es sensiblemente más barato.

Ambos ETFs son perfectos para un inversor o ahorrador que desee invertir en bolsa española de forma eficiente, manteniendo su inversión en las principales acciones de España a la vez que obtiene ingresos pasivos periódicos.

La rentabilidad que cabe esperar es la del índice Ibex 35 Net Return.

Leer másInvertir todos mis ahorros en fondos de inversión. Consejos y estrategias

La mayor parte de ahorradores mantienen sus ahorros en una cuenta corriente y el dinero que consideran que no necesitan en un futuro cercano suelen destinarlo a productos bancarios de la misma entidad como depósitos, plazos fijos o fondos de la casa.

El problema de los bancos es que tienden a venderte el producto que a ellos le interesa, olvidando lo que necesita el cliente. En este artículo vamos a ver como en muchas ocasiones es preferible invertir casi la totalidad de nuestros ahorros en fondos de inversión y reservar la cuenta bancaria solo para el dinero que vayamos a necesitar en el corto plazo.

Motivos para invertir casi todos tus ahorros en un fondo de inversión

Los fondos de inversión presentan ventajas únicas que los convierte en un excelente instrumento para ahorrar:

- Puedes invertir o recuperar el dinero cuando quieras

- Hay fondos de muchos tipos (monetarios, renta fija, mixtos, renta variable)

- Diferimiento fiscal (puedes traspasar dinero de un fondo a otro sin tributar las plusvalías)

- Gestión profesional

1. Liquidez

Un fondo permite comprar participaciones (lo que se conoce como suscripción) o vender participaciones (reembolso) cuando quieras. Ya que la mayoría de fondos no tienen comisión de suscripción o reembolso, invertir en ellos solo implica pagar por la comisión de gestión, que se refleja en el valor liquidativo de las participaciones.

Si necesitas el dinero, en un plazo máximo de dos días hábiles tienes el dinero disponible en tu cuenta bancaria.

2.Tipos de fondos

El tipo de fondo en el que debamos invertir dependerá mucho de nuestro estado patrimonial, edad, y si tenemos pensado comprar algo relativamente caro (un coche o una casa) en los próximos años.

Así pues, nuestros ahorros actuales deberíamos dividirlos en dos grandes grupos: los que vayamos a necesitar en un futuro cercano y los que no.

Respecto a los que vayamos a necesitar en un futuro cercano, lo ideal es invertirlos en fondos de renta fija. Nos aseguramos que mantenemos el principal a la vez que conseguimos cierta rentabilidad, aunque en momentos de tipos de interés bajos, la rentabilidad también será baja.

En cuanto a los ahorros que no vayamos a necesitar en un futuro cercano, lo ideal es invertir en fondos de renta variable. A costa de cierta volatilidad, invertir en un fondo de gestión pasiva puede aportarnos rentabilidades del 6-9% anuales. Otra categoría que nos gusta mucho es la de los fondos value investing, que han obtenido una rentabilidad media del 13,58% en los últimos 8 años.

3. Diferimiento fiscal

La gran ventaja de los fondos de inversión es que los traspasos entre fondos no tributan. Así pues, puedes hacer un traspaso de un fondo que ya no encaje con tu estrategia de ahorro a otro que se adapte más a tus necesidades financieras.

Por ejemplo, si estás próximo a tu edad de jubilación, puedes traspasar tus fondos de renta variable a renta fija sin tener que tributar plusvalías.

En el caso contrario, si tenías pensado contratar una hipoteca y después prefieres seguir viviendo de alquiler, puedes traspasar tus fondos de renta fija a renta variable sin penalización fiscal.

4. Gestión profesional

Todos los fondos de inversión comercializados en España están regulados por la CNMV y el equipo gestor del fondo (quienes deciden en qué invertir) se dedican a eso mismo: obtener la máxima rentabilidad posible siguiendo la política de inversión de su folleto.

Esto no significa que no debamos comparar. Hay fondos malos, fondos buenos y fondos excelentes. Por lo tanto, es imprescindible dedicar algo de tiempo en investigar a los gestores de un fondo, comprender su filosofía de inversión e invertir solo si su visión coincide con la nuestra. Para ello, puedes usar webs especializadas en analizar fondos como Fondium, Morningstar o quefondos.com entre otras muchas otras.

Al final de lo que se trata es que el dinero que no estemos necesitando en un momento dado esté invertido en algo que genere intereses y rentabilidad. Créanme que los ricos no tienen su cuenta bancaria llena de ceros. Por el contrario, tienen su dinero invertido en fondos, acciones o títulos de renta fija (pública o privada) y en su cuenta bancaria mantienen lo imprescindible para poder hacer frente a sus gastos diarios.

Leer másInvertir a largo plazo en fondos de inversión

Los fondos de inversión son un tipo de instrumento financiero que permite a cualquier ahorrador particular invertir a largo plazo, siendo un tipo de institución de inversión colectiva.

Un fondo de inversión está administrado por una sociedad gestora, que es la encargada de decidir en qué activos invertir. Los fondos más populares son los FIM (Fondo de Inversión Mobiliario), es decir, invierten en activos mobiliarios como acciones, renta fija, ETFs, derivados... También existen fondos inmobiliarios, fondos de inversión libre y SICAVs.

Existe una gran variedad de fondos de inversión. En el caso de los mobiliarios, la CNMV los clasifica según su vocación inversora. Esta clasificación atiende a cuestiones como el tipo de activo (renta fija o renta variable), situación geográfica o moneda (euros o otras divisas). Otra clasificación es su escala de riesgo, que atiende a la volatilidad histórica del fondo.

A la hora de invertir en un fondo de inversión hay que tener claro cuál es nuestro objetivo, pues en función de éste nos interesará invertir en un tipo de fondo u otro.

Por ejemplo, si necesitamos invertir a corto plazo porque vamos a necesitar los ahorros en un plazo corto de tiempo (meses o un año), nos interesará un fondo con baja volatilidad. Así mantendremos el poder adquisitivo sin incurrir en mucho riesgo. Por el contrario, si lo que queremos es invertir a largo plazo nos interesarán más los fondos de renta variable puesto que a largo plazo ofrecen mayor rentabilidad.

Si estás leyendo este artículo es porque te interesa invertir a largo plazo, por lo que vamos a centrarnos en los fondos de renta variable que son los más adecuados para ahorrar con vistas a un futuro lejano, con un horizonte de al menos 5 ó 10 años.

Qué tipo de ahorrador debería invertir a largo plazo

Todos deberíamos invertir a largo plazo para tener mejores garantías de cara a la jubilación o vivir más cómodamente. Pero la realidad es que no todo el mundo puede permitirse invertir el 100% de lo que ahorra en renta variable. Y es que si estás pensando en dar la entrada de una hipoteca dentro de un año o renovar tu coche dentro de 2, es mejor que esa parte la ahorres e invertir a largo plazo sólo lo que no vayas a necesitar en un futuro próximo.

Se hace mucho hincapié en invertir en fondos de renta variable (bolsa) sólo el dinero que no vayas a necesitar porque si se presenta una caída brusca en la bolsa, es posible que durante unos meses hayas perdido gran parte del ahorro.

Un caso reciente es el crash de La Bolsa del año 2008. El IBEX 35 llegó a bajar hasta un 40%. Sin embargo, en el año 2009 ya se había recuperado. Esto no quiere decir que invertir en bolsa no sea seguro. Lo que realmente significa es que pueden presentarse meses en los que si necesitamos el dinero de forma urgente, vamos a ser vendedores forzosos y con pérdidas.

Por tanto, lo primero a tener claro es que a largo plazo sólo hay que invertir el dinero que no necesitemos.

Lo segundo que hay que tener claro es que puede haber años que la bolsa baje mucho y otros en los que la bolsa suba mucho. Dicho de otra forma: sólo invierte en fondos de renta variable si estás dispuesto a tener pérdidas de vez en cuando. Las pérdidas no se materializan hasta que no vendes, por lo que tú seguirás siendo propietario de empresas que siguen vendiendo sus productos, solo que el mercado está un poco depresivo y las acciones caen hasta recobrar la cordura.

Lo tercero que debemos tener claro está relacionado con lo anterior. Consiste en comprar más participaciones de un fondo cuando la bolsa baja. Aunque la gente esté asustada y las noticias no dejen de hablar de lo mal que va La Bolsa, piensa que la bolsa (y por tanto los fondos de inversión de renta variable) están en rebajas. Y en rebajas se compra algo más barato de lo que realmente vale.

Y por último, recordarte que invertir a largo plazo es a muy largo plazo. Cuantos más años mejor, por dos motivos.

- El interés compuesto: la inversión crece más rápido según van pasando más años

- Disminuir el riesgo: por estadística, cuánto mayor es la duración de una inversión en renta variable menor es el riesgo de perder dinero.

La importancia de las aportaciones periódicas

Oblígate a hacer aportaciones periódicas al fondo de inversión. Mensual, trimestral, semestral o anualmente. Aunque sean sumas relativamente pequeñas, pero sigue comprando participaciones de un fondo de forma constante.

Además de crear un hábito de ahorro, estadísticamente las aportaciones periódicas hacen que el riesgo disminuya.

Tipos de fondos para invertir a largo plazo

Ahora que tenemos claro que somos ahorradores o ahorradoras a largo plazo y que lo que nos interesa son fondos de renta variable (acciones de compañías), podemos subdividir estos fondos en dos categorías:

Fondos indexados: invierten en un índice bursátil, como el IBEX 35, Euro STOXX, S&P500... son los denominados fondos de gestión pasiva que replican el comportamiento de los índices. Su rentabilidad será la media del mercado. Por ejemplo, el IBEX 35 históricamente da una rentabilidad del 9% anual compuesto.

Fondos de valor: son los denominados fondos value investing. Tratan de encontrar ineficiencias, invirtiendo en acciones que están baratas y vendiendo cuando están caras. Históricamente, este tipo de fondos obtiene una rentabilidad superior a los índices de gestión pasiva.

Una cosa importante: como ahorrador es tu obligación buscar e investigar en qué tipo de fondo vas a invertir. Investiga el trackrecord de los gestores del fondo, si son honestos, si han demostrado en el pasado que han batido al mercado de forma consistente año tras año.

De hecho, solo deberías invertir en un fondo de inversión (especialmente los de gestión activa) si confías en sus gestores. Piensa que tu futuro depende de ello.

Por otro lado, puedes optar por la diversificación, seleccionar varios fondos que cumplan tus objetivos, ponderarlos y repartir la inversión para minimizar riesgos.

Por cierto, la rentabilidad obtenida por los fondos de inversión está exenta de impuestos si haces un traspaso a otro fondo. Te lo contamos a continuación.

Ventajas de invertir en un fondo de inversión

La principal ventaja de los fondos de inversión es que mientras que tus ahorros estén en este tipo de instrumento, están exentos de tributar plusvalías.

Esta ventaja fiscal sólo se produce en el traspaso. Un traspaso consiste en reembolsar las participaciones de un fondo para suscribir participaciones de otro, sin tener que tributar. Es lo que se conoce como diferimiento fiscal.

Este hecho tiene un beneficio enorme del que no nos beneficiaríamos si invirtiésemos en bolsa directamente nosotros mismos.

En cualquier caso, los fondos de inversión tienen más ventajas:

- Gestión profesional: será un analista financiero el encargado de invertir nuestros ahorros, por lo que si no sabemos valorar compañías, pueden suponer una gran diferencia.

- Inversion eficiente: los fondos están compuestos de muchas personas o inversores, lo que significa que al invertir de forma conjunta ahorramos comisiones de brokeraje puesto que los fondos operan con comisiones más baratas que un particular.

- Liquidez: si necesitamos el dinero, total o parcialmente, en un plazo no mayor a 2 días laborables habremos recuperado nuestra inversión.

- No necesitas a tu banco: la banca comercial muchas veces cobra comisiones que no son necesarias. Para invertir en un fondo, simplemente tienes que ponerte en contacto con la gestora y enviarles una transferencia bancaria, sin más costes añadidos.

La comisión de gestión

La comisión de gestión son los honorarios que pagamos a la gestora del fondo para que hagan crecer nuestros ahorros. La comisión suele reflejarse en porcentaje anual sobre el total del patrimonio invertido. Esta comisión se descuenta del valor liquidativo de las participaciones.

Podemos ver la comisión de gestión como un servicio de asesoramiento financiero. Si una buena gestora obtiene una rentabilidad del 15% anual aunque te cobre un 1,75% de comisión, no está nada mal.

Una vez más, insistimos en investigar la trayectoria del fondo y los gestores para comprobar que esta comisión está justificada y que estemos pagando por un buen servicio.

Largo plazo sí, pero ¿cuántos años?

Lo ideal de la inversión a largo plazo es que dure la mayor cantidad de tiempo posible, por la eliminación de riesgos y el efecto del interés compuesto.

Lo ideal es invertir al menos por 10 años, pero es en términos de décadas cuando son más satisfactorios los beneficios.

En edades próximas a la jubilación se suele recomendar la renta fija. No obstante, esto dependerá del patrimonio que hayamos conseguido amasar y de nuestro nivel de vida.

La inversión a largo plazo no es solo para personas jóvenes con trabajo, también es para padres que estén pensando en el futuro de sus hijos (una vivienda, estudios universitarios...).

Por lo tanto, la decisión de invertir a largo plazo en fondos de inversión de renta variable la debe tomar cada uno en función de sus ingresos, edad, hijos y nivel de vida.

Leer másMejores webs sobre fondos de inversión

Internet es una herramienta fantástica para informarse sobre información financiera y conocer al detalle cuales son los mejores fondos de inversión para invertir a largo plazo. Y ¿porqué fondos de inversión? Porque son un instrumento excelente para invertir a largo plazo.

Existen muchos fondos de inversión en el mercado, y hay muchas páginas webs para informarnos sobre cuáles son los más rentables. En este artículo os proponemos las mejores páginas webs de Internet para seguir la actualidad sobre los fondos de inversión, que te permitirán comparar cuales son los mejores y cuáles se adaptan mejor a tu estrategia de inversión a largo plazo.

Fondium.com

Fondium.com es un comprador de fondos de inversión españoles con un amplio catálogo de fondos, actualmente más de 1.700. Esta web destaca porque puedes ver en qué acciones y bonos invierten los fondos de inversión. Muy útil para analizar si un fondo con conviene o no.

Fondium.com también elabora rankings con los fondos más rentables de los últimos años. También permite calcular la tasa de interés compuesta a largo plazo, para hacernos una mejor idea sobre cuáles son los mejores fondos de inversión para invertir a largo plazo.

Quefondos.com

quefondos.com es un catálogo de fondos que también incluye fondos de gestoras domiciliados en otros países y no sólo en España.

Quefondos.com propone sus propias categorías y puntuaciones para cada fondo basándose en su rentabilidad histórica dentro de cada una de sus vocaciones inversoras, comisiones.... También puedes consultar todos los valores liquidativo a diarios.

Otras webs de información financiera

Morningstar ofrece todo tipo de información financiera ETFs, fondos, acciones, divisas. Muy útil para consultar precios e informes financieros para tomar nuestras decisiones de inversión.

Inverco Inverco es una asociación de instituciones de inversión colectiva. Nos permite consultar estadísticas relevantes sobre el mercado de fondos de inversión, principalmente el español.

Con estas webs y un poco de tiempo, cualquier inversor particular que quiera invertir vía fondos de inversión o SICAVs obtenga la información necesaria que necesita para invertir a largo plazo decidiéndose por los fondos que mejor satisfacen esta necesidad.

Leer másMejores fondos de inversión para invertir a largo plazo

Ya hemos hablado en otras ocasiones sobre las ventajas de invertir en fondos de inversión a largo plazo: condiciones fiscales favorables y carteras diversificadas.

Tanto si eres joven, una opción es seleccionar fondos de inversión con un horizonte de inversión largo placista, en los que podríamos distinguir dos grupos: aquellos que invierten en índices y aquellos que invierten siguiendo las normas del value investing.

Fondos índices

Los fondos índice son aquellos que replican en cartera el comportamiento de un índice. Contienen las mayores empresas de cada mercado. En un horizonte temporal de 10 años o más son excelentes, puesto que a largo plazo este tipo de índices siempre suben.

Por ejemplo, el fondo BBVA IBEX 35 ETF replica al IBEX 35, lo que significa que en una sola compra seremos accionistas de las principales compañías españolas a través de participaciones de una inversión colectiva.

Además, también obtendremos los dividendos que las compañías del IBEX 35 repartan entre sus accionistas.

Otro ejemplo es el fondo naranja S&P 500, que invierte en las 500 compañías más grandes de EEUU. Dividendos incluidos.

Fondos value investing

Los fondos value investing (conocidos como fondos de inversión en valor) son fondos de gestión activa que invierten en compañías infravaloradas por el mercado, que aprovechando la volatilidad, compras empresas baratas y esperan a que el mercado reconozca su verdadero valor.

En España tenemos muchas gestoras value investing, podríamos destacar la gestora de Francisco García Paramés (Cobas), que en su paso por Bestinver consiguió doblar la rentabilidad del IBEX 35 ¡no está nada mal!.

Otras gestoras value a destacar son azValor, donde su fondo Internacional obtuvo una rentabilidad del 20% en el año 2016 o el fondo Renta 4 Numantia Patrimonio asesorado por Emérito Quintana. Este último especializado en inversión en valor y que además tendrá en cuenta el ciclo económico en el que se encuentre el mercado en cada momento.

Leer másFondos indexados

Un fondo indexado es un tipo de fondo de inversión que se caracteriza por replicar un índice bursátil y por tanto está considerado como un tipo de inversión pasiva.

El concepto de replicar consiste en que la gestora que comercializa el fondo invierte en las acciones de las cuáles se compone el índice. Por ejemplo, un fondo indexado al IBEX35 tendrá en cartera las 35 acciones del índice de forma ponderada y comprará acciones de nuevas incorporaciones y venderá las acciones de las empresas que salgan de dicho selectivo.

Leer másInvertir a largo plazo en bolsa

La Bolsa es una excelente solución para todos aquellos ahorradores que quieren invertir a largo plazo. Veremos que hay distintas estrategias para invertir en bolsa, desde que gestiones tú mismo tu cartera hasta fondos de inversión, las ventajas de cada opción y lo más interesante, explicaremos el por qué la bolsa es la mejor opción para invertir a largo plazo y no otros activos, como bienes inmobiliarios.

A largo plazo la bolsa siempre sube

Podría parecer pretencioso. Pero no lo es. Estadística e históricamente está demostrado que La Bolsa es el activo que mejores rendimientos obtiene en el largo plazo. Si bien es verdad que puede atravesar baches que pueden durar años, los índices bursátiles han demostrado que siempre suben a largo plazo. Entendiendo largo plazo como periodos de al menos 15 ó 20 años.

En lugar de decir La Bolsa, deberíamos hablar de índices bursátiles. ¿Por qué? Porque normalmente los índices rebalancean su cesta de valores cada poco tiempo. Esto es, excluyen empresas en decadencia, empresas que han quebrado y a su vez, añaden empresas que tengan más liquidez, empresas que hayan superado cierra barrera de capitalización bursátil...

Por ejemplo, el IBEX 35 está compuesto por las 35 empresas cotizadas más grandes y que cumplen ciertos criterios de liquidez. Es lógico pensar que si compras acciones del IBEX 35 (más adelante veremos que este instrumento se llama ETF), siempre estaremos invertidos en las 35 mejores empresas españolas.

Como resumen, quédate con esto: con el simple hecho de comprar un índice serás dueño de las mejores empresas de una región, donde siempre serás accionista de las más grandes y se desecharan empresas que estén en declive y sean sustituidas del índice por otra alternativa mejor.

Los inmuebles no se llevan bien con el largo plazo

Para empezar, los edificios necesitan mantenimiento. Pueden durar muchos años. Sí. Pero llegará un momento que necesiten reparaciones para poder aumentar su vida útil. Eso sin contar tasas municipales como el IBI, comunidad de vecinos, recibos de luz gas y agua.

Dentro de la inversión en vivienda podríamos destacar dos tipos de inversión: comprar hoy para venderlo en el futuro, o comprar para alquilarlo.

Como inversión especulativa: en España es difícil que se vuelvan a dar subidas como las que se produjeron a principios del año 2000. Piensa que la tasa de natalidad está a la baja, todos los babyboomers ya han comprado piso (por lo tanto no se necesitan más). Como mucho, un inversor de este tipo podría encontrar oportunidades en zonas exclusivas de ciertas ciudades. Poco más. Ten en cuenta todos los gastos e impuestos que acarrea la compra/venta de viviendas. En esto La Bolsa gana. Las comisiones son bajas y los impuestos se aplican solo a acciones, mientras que los fondos de inversión (lo veremos al final del texto) están exentos.

Comprar para alquilar: es una opción más realista con los tiempos que corren. El inquilino te pagará un alquiler (en analogía con La Bolsa, es lo que se conoce como dividendo). No es una mala opción, pero también hay que tener cuidado con los inquilinos que escogemos, posibles impagos o deterioros del inmueble...

A parte de montar tu propio negocio con tus ahorros. Tendrías otra alternativa a La Bolsa: depósitos bancarios y deuda pública. El problema de la renta fija es que da una rentabilidad pequeñísima, inferior al 1%. Piensa que si obtienes un 1% y la inflación es del 3%, en realidad estás perdiendo un 2% todos los años. No es una buena idea.

Volviendo a La Bolsa, la mejor alternativa. Y es que de media, La Bolsa obtiene una media del 6 al 9% anual. De sobra bate la inflación. Y tan solo debemos comprar un ETF que replique a un índice (IBEX 35, IGBM). Por tanto, sería una buena idea invertir una cantidad inicial en bolsa, seguido de aportaciones periódicas según vayamos ahorrando. Por ejemplo, recomprar una vez cada 3 meses, una vez al año...

Con cierta disciplina de ahorro, verás como poco a poco tus ahorros van creciendo, pues estarás ayudando a financiar los proyectos de las mejores empresas del país.

Si miras estadísticas, verás que comprar un fondo índice es batir al mercado, puesto que la mayoría de gestores de fondos (a pesar de ser supuestos profesionales, consiguen rentabilidades menores a la media).

Sin embargo, hay ciertos inversores que tienen otra forma de pensar y otra forma de ver la economía que superan al índice con creces. Algunos incluso han conseguido doblarlo. Estamos hablando del value investing o inversion en valor, una filosofía de inversión que piensa a largo plazo, comprando empresas sólidas y que en un momento dado tienen sus acciones baratas.

Si aprendes value investing puedes hacerlo tú mismo con tu broker o tu banco. De lo contrario, la mejor alternativa son los fondos de inversión que invierten en valor.

Invertir a largo plazo con fondos de inversión de value investing

En España tenemos muchas alternativas para invertir con este tipo de fondos denominados fondos valor o fondos value investing. El gran conocido es Paco Paramés, pero existen otros excelentes gestores, desde azValor o MetaGestión hasta Bestinver entre muchos otros.

Las ventajas económicas son claras. La mayoría cobra unas comisiones de entorno al 2%, similares a las que te aplicaría tu broker si compras acciones por tu cuenta. Por otro lado, los fondos están fiscalmente beneficiados, y es que mientras tu dinero esté dentro del circuito de fondos estará exento de tributaciones.

Por otro lado vamos a ver en que se diferencia un inversor value del resto:

Compran barato, a PER bajo del entorno de los 10-15 veces beneficios. Teniendo en cuenta que la media de las empresas suele estar en 15 veces beneficios, a priori la compra es barata.

Invierten en negocios que destacan del resto, con ventajas competitivas. Y es que si inviertes en empresas con ventajas competitivas será muy difícil que a la empresa le vaya mal. Dicho de otra forma, invertir en empresas de este tipo es garanrizar que mantendremos nuestra inversión en el largo plazo. Como decía Warren Buffett, la primera regla en este negocio es no perder dinero.

Por tanto, si mezclas comprar a buenos precios empresas con barreras de entrada y ventajas competitivas, el resultado es que en el largo plazo vas a ganar dinero.

Posiblemente la mejor opción ahora mismo son fondos de azValor, Cobas AM (de Paramés), Metagestion, o Bestinver.

Este tipo de gestoras suelen ser fondos relativamente pequeños, por lo que tienen libertad para analizar las empresas al máximo nivel de detalle. Algunos gestores de este tipo han dicho en público más de una vez que incluso llaman a exempleados de empresas en las que invierten para conocer de primera mano si la empresa está bien gestionada.

Te recomendamos que veas [la rentabilidad media de Paramés y Warren Buffett de las últimas decadas] para que te hagas una idea del enorme poder que tiene este tipo de inversión con buenos gestores.

También te recomiendo que leas la importancia del interés compuesto para que comprendas que invertir a largo plazo es la mejor solución para ahorrar y del enorme poder de revalorización que tienen los años sobre nuestros ahorros.

Leer másRentabilidad de Paramés desde 1993 hasta 2014 en Bestinver

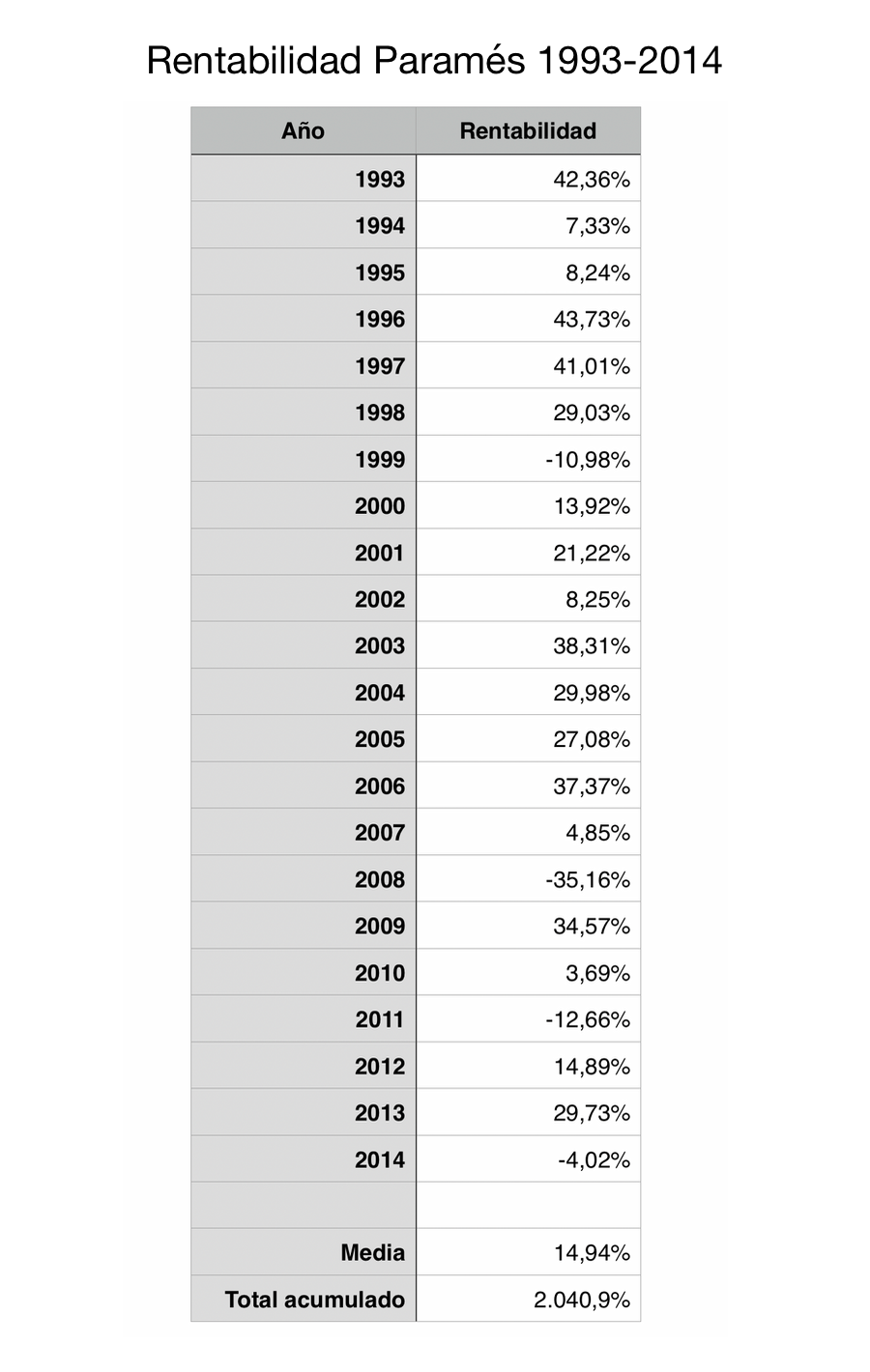

Francisco García Paramés es una de las leyendas indiscutibles en cuanto a inversión en valor en España. También a nivel europeo. Sus años en Bestinver y su rentabilidad obtenida desde 1993 a 2014 le avalan, consiguiendo una rentabilidad media anual del 14,94% en bolsa española. Una cifra nada despreciable si tenemos en cuenta que el índice de referencia –el Índice General de La Bolsa de Madrid (IGBM)– sólo obtuvo un 7,8% en el mismo periodo.

Esta es la tabla de rentabilidad, por años, desde 1993 a 2014 del fondo de Bestinver gestionado por Francisco Paramés:

Sobre las rentabilidades hay que destacar que ya están descontadas las comisiones de gestión, por lo que el 14,94% refleja la rentabilidad real que habría obtenido cualquier inversor particular de un fondo de Bestinver.

En esta carrera de 22 años al frente del fondo, sólo 4 años terminaron con un resultado negativo. Como decíamos, una tasa de crecimiento anual compuesto del 14,94% y una revalorización acumulada del 2.040,9%, habiendo conseguido multiplicar un euro por un factor algo superior a 21.

Lo realmente destacable de Paramés es que es un inversor sólido. Constante. Metódico. Batir al índice durante un año o dos es fácil. O suerte. Pero hacerlo de forma rotunda, en un periodo largo de tiempo (en su caso durante más de dos décadas) y con unos resultados tan buenos requiere de una disciplina y consistencia que tanto Paramés como su equipo han demostrado de sobra.

En su libro, publicado en 2016, Paramés explica como su modelo de gestión de la gestora Bestinver fue prácticamente en solitario entre los años 1991-2002, mientras que en los años 2003-2014 hubo nuevas incorporaciones a su equipo: Álvaro Guzmán de Lázaro le acompañó desde 2003 y Fernando Bernad se incorporó en el año 2007.

Actualmente, en el año 2017, Paramés está al frente de su nueva gestora de fondos de inversión Cobas y ha lanzado Value School, una iniciativa de divulgación sobre cultura financiera que entre otras cosas, se dedica a reeditar y traducir al español libros sobre inversión y cultura financiera.

¿Magia? No. Value Investing

Para conseguir rentabilidades de este calibre no hace falta una bola de cristal. Ni nada parecido. Paramés siempre se ha diferenciado por seguir fielmente el value investing, una filosofía de inversión que se basa en analizar los datos fundamentales de una compañía y comprarla cuando está infravalorada por el mercado. En definitiva, comprar buenos negocios a precios baratos y mantenerlos en cartera hasta que el mercado reconozca su verdadero precio, con el foco en el medio/largo plazo.

Así pues, Paramés hereda el legado de otros inversiones como Benjamin Graham, Peter Lynch o Warren Buffett. Enseñanzas que complementa con la visión de la economía de la Escuela Austriaca.

Fuente: Bestinver

Leer más