Interés compuesto

Regla del 72

La regla del 72 es una forma rápida para calcular mentalmente a qué tipo de interés compuesto debemos invertir cierta cantidad de dinero para duplicarlo.

Por ejemplo, si queremos saber cuánto tiempo tardaremos en duplicar una inversión al 10%, basta con hacer mentalmente 72/10=7,2 para obtener 7,2 años.

Hay que recalcar que el resultado es aproximado y con la única intención de esta regla es poder hacer el cálculo mentalmente. Con una calculadora (necesitaremos usar potencias y raíces cuadradas) podremos hacer el cálculo de forma exacta. También puedes usar una calculadora online de interés compuesto. Para el cálculo exacto también es muy útil Excel o Google Docs.

Leer másCon una rentabilidad del 7,18% duplicas tu patrimonio cada década

El objetivo principal de la inversión a largo plazo es asegurar que conservemos el patrimonio invertido. El segundo objetivo, una vez asegurado el principal, es conseguir una rentabilidad satisfactoria que conserve el poder adquisitivo del ahorro: superar o igualar al IPC, y si es posible, obtener una rentabilidad extra.

Teniendo en cuenta que en la última década la inflación es del 1-3%, y que por otro lado, la bolsa sube de media un 9% anual, a priori no resulta demasiado difícil obtener una rentabilidad del 7% para doblar nuestra inversión cada década.

Invirtiendo en los activos adecuados, es posible doblar la inversión cada 10 años. Si a esto le sumamos que para un inversor a largo plazo su horizonte temporal es de varias décadas, podremos duplicar nuestra inversión varías veces a lo largo de nuestra vida.

Para calcular el tipo de interés compuesto al que debemos invertir para duplicar una inversión basta con usar la fórmula del interés compuesto o mentalmente podemos calcularlo de forma aproximada con la regla del 72. Si tienes una calculadora a mano (vale la de tu smartphone o iPhone) puedes realizar la raíz décima de 2 y restarle 1 para obtener la rentabilidad del 7,18%.

Leer másInterés simple vs interés compuesto

Ya hemos hablado más de una vez de la ventajas de invertir a interés compuesto por su efecto bola de nieve: la inversión crece cada vez más rápido, debido a que la rentabilidad obtenida en años anteriores se reinvierte dando lugar a plusvalías cada vez mayores. Es lo que se conoce como capitalización compuesta.

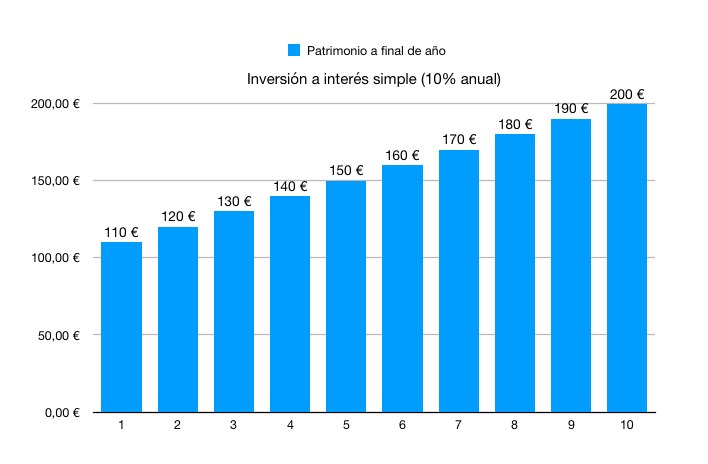

En esta ocasión, vamos a ver de forma gráfica cuánto tiempo necesitamos para duplicar una inversión de 100 euros, tanto si lo invertimos a interés simple como interés compuesto. ¡Vamos allá!

Interés simple

Consiste en invertir un capital a un tipo de interés y quedarnos con los beneficios obtenidos año tras años sin volver a invertirlos.

En el siguiente ejemplo, invertiremos 100€ al 10% anual. Como vemos, cada año obtendremos 10€ de rentabilidad. Cuando pasen 10 años, habremos obtenido 100€ de beneficios y nuestro patrimonio total será de 200€: los 100€ de la inversión inicial sumados a los 100€ de plusvalía.

En total, habremos duplicado nuestra inversión en 10 años, tal y como podemos ver en la siguiente gráfica.

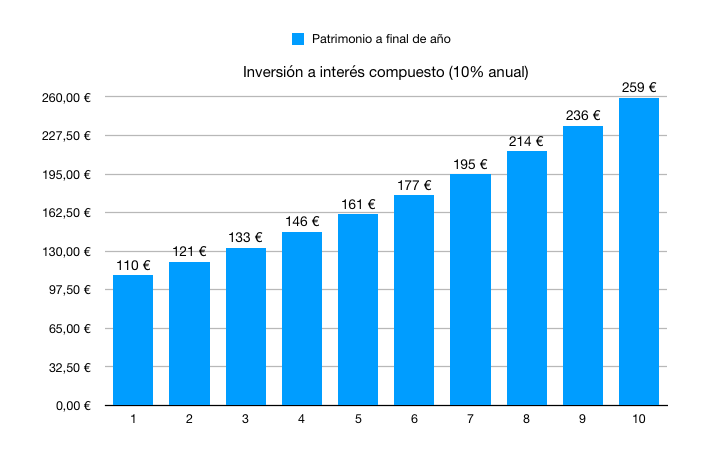

Interés compuesto

Partimos de la misma situación anterior. 100€ iniciales a un 10% anual. Solo que en este caso, reinvertiremos las plusvalías.

Cómo podemos ver, el principal es cada vez mayor, obteniendo cada año más plusvalías que poder volver a invertir.

Si nos fijamos, en este caso, con capitalización compuesta habremos duplicado nuestro patrimonio en algo más de 7 años. De hecho, vemos cómo se cumple la famosa Regla del 72.

¿Cómo puede un pequeño ahorrador invertir con capitalización compuesta?

Dependerá del tipo de instrumento en el que inviertas, pero la operativa es similar a todos: reinvertir las plusvalías.

Algunos ejemplos:

- Inversor en acciones: destina los dividendos para comprar más acciones.

- Invierte en fondos de acumulación: los fondos de inversión de acumulación no reparten dividendos. Por el contrario, sus beneficios los reinvierten, consiguiendo el mismo efecto de inversión compuesta.

Si eres joven invierte a largo plazo. El interés compuesto hará el resto

Eres joven. Tal vez estés comenzando tu carrera profesional y por fin puedes permitirte empezar a ahorrar. Y es ahora cuando debes empezar a sacarle partido al interés compuesto.

El interés compuesto no es más que obtener intereses de los propios intereses generados anteriormente. Y si eres joven (de 20 a 35 años), el interés compuesto hará crecer tus ahorros de forma exponencial hasta tu jubilación.

Llegados a este punto, probablemente estés considerando varias opciones: crear tu propia cartera de inversiones (acciones principalmente) o invertir a través de fondos de inversión, donde profesionales invertirán tus ahorros.

Ventajas de crear tu propia cartera de acciones

La principal ventaja de crear tu propia cartera de acciones es libertad absoluta para invertir tus ahorros. Si eliges esta opción, asegúrate de invertir en empresas de las cuales entiendas su negocio. No inviertas en determinada acción porque tu cuñado te la recomiende. Invierte en empresas con perspectiva de futuro, con claras ventajas competitivas (monopolios, efectos de red, sectores sólidos...).

En definitiva, evita chicharros y empresas poco sólidas o con un futuro incierto.

Fondos de inversión

Existen miles de fondos de inversión. Si te decantas por esta opción, asegúrate de conocer a los gestores que están detrás. Lee, investiga e infórmate.

En este aspecto, los fondos value son una excelente opción, pues invierten en compañías sólidas que en un momento puntual están infravaloradas por el mercado.

Otra ventaja de los fondos de inversión es su régimen fiscal, y es que mientras que tus ahorros estén invertidos en fondos, podrás aplazas el pago de impuestos hasta el rescate del mismo. Y en este aspecto, te verás beneficiado por la magia del interés compuesto por partida doble.

Eres joven. Evita la renta fija

La renta fija, con los actuales tipos al 0%, ofrece una pésima rentabilidad. Es más, en muchos casos perderás poder adquisitivo puesto que la inflación supera con creces la rentabilidad.

Ten en cuenta que la renta fija está indicada para personas con una edad próxima a su jubilación para asegurarse no perder patrimonio.

Como decimos, en personas jóvenes la volatilidad no supone un problema. Es más, la volatilidad es tu amiga. ¿Por qué? Porque cuando baja La Bolsa puedes aprovechar para comprar más barato

Leer másLa magia del interés compuesto

A pesar de parecer complejo, el interés compuesto es fácil de entender: consiste en reinvertir los intereses generados por una inversión año tras año. Dicho de otra manera. Se trata de obtener beneficios sobre los propios beneficios generados el periodo anterior.

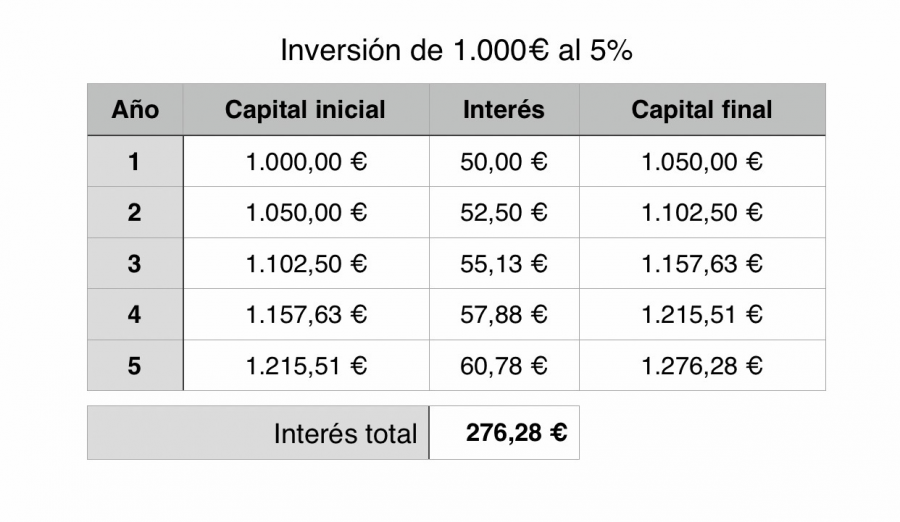

Veamos un ejemplo:

Primer año: En la tabla vemos una inversión inicial de 1.000€ al 5%. Calcular los intereses del primer año es fácil. El 5% de 1.000€ son 50€ de beneficios.

Segundo año: Al inicio del segundo año contamos con 1.050€ (1.000€ de capital inicial más 50€ de beneficios). Bien, si los reinvertimos al 5%, el segundo año obtendremos 52,50€. Hemos generado 2,50€ adicionales de beneficio gracias a los 50€ obtenidos el primer año.

Tercer año: De forma análoga, empezamos con 1.102,50€, que se componen de los 1.000€ de la inversión inicial, más 50€ de beneficios del primer año, más 52,50€ de beneficios del segundo año. Al finalizar el tercer año, habremos ganado 55,13€. ¡5,13€ más que el primer año!.

Y así sucesivamente, año tras año, los beneficios son cada vez mayores. Con el paso del tiempo, el patrimonio crece más rápido. Se produce un efecto bola de nieve que nos permite acumular cada vez más y más capital.

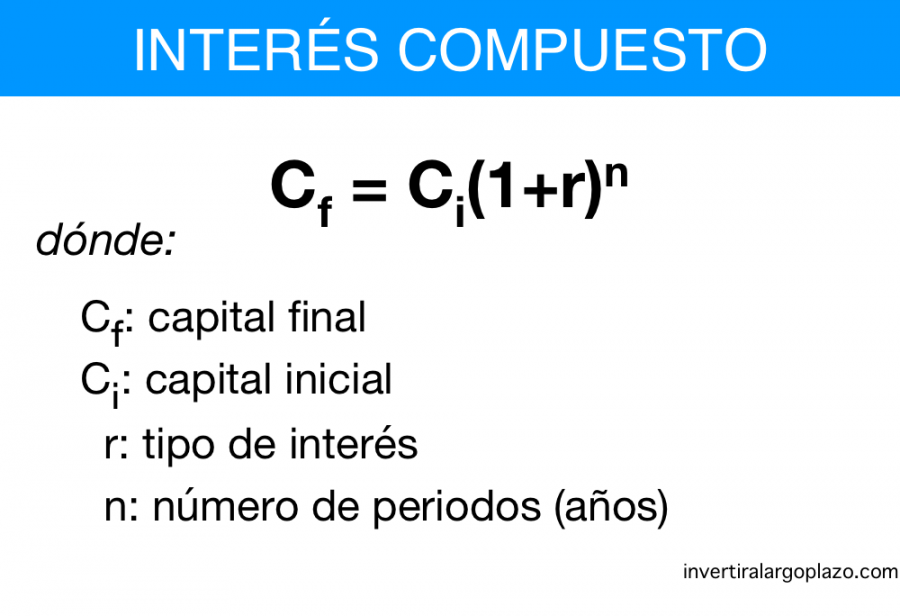

Si lo analizamos desde un punto de vista matemático, en la generación de intereses intervienen dos tres variables: el patrimonio inicial, el tipo de interés y el tiempo. El capital inicial tiene un efecto lineal, mientras que el tipo de interés y el tiempo forman parte de una función exponencial. De ahí la importancia de invertir a largo plazo.

Esta es la fórmula para calcular el capital final de una inversión a interés compuesto:

Pensar a largo plazo

Desde una visión a corto plazo el interés compuesto no tiene un efecto rotundo. Su verdadera magia (que ya hemos visto que es resultado de aplicar matemáticas) reside en aplicar una inversión a largo plazo. Pensar en la jubilación y no en un futuro inmediato es la única manera de conseguir ser financieramente independientes. Por este motivo debemos de tener claros dos aspectos:

- Empezar a invertir cuánto antes.

- Invertir en activos reales

El momento para empezar a ahorrar es ahora

No importa la edad que tengas. Cuánto antes empieces a ahorrar e invertir más crecerán tus ahorros actuales en el largo plazo. Este punto ya ha quedado lo suficientemente claro. Lo verdaderamente importante es mentalizarse en establecer una meta de inversión de mínimo 15 ó 20 años.

Cómo conseguir una alta rentabilidad

Tan importante es un objetivo a largo plazo como una rentabilidad alta. Recuerda que ambas variables forman parte de una ecuación exponencial de la ecuación. Y la única forma de conseguir una rentabilidad alta es invirtiendo en activos reales. Vamos a ver por qué es así, desde un punto de vista teórico y desde un punto de vista histórico o empírico.

Desde un punto de vista teórico la forma de obtener una rentabilidad aceptable es invertir en activos reales. Los activos reales tienen una ventaja importante: no están referenciados nominalmente a una moneda. ¿Qué significa esto? Que están protegidos ante la inflación. Ante igualdad de oferta y demanda, los activos reales siempre van a subir en la misma proporción que lo hace la inflación. Es decir, un activo real conserva su poder adquisitivo. Ejemplos de activos reales son bienes inmuebles, oro, mesas...

Sin embargo hay que tener en cuenta un hecho importante. Y es que una finca o un piso, por sí mismos, no producen nada. En el mejor de los casos, una finca (tierras) conserva su poder adquisitivo frente a cualquier moneda. En el caso de un piso o una casa, se deterioran con el paso de los años. Hay que ponerlos a trabajar para obtener producción. Por ejemplo, alquilándolos. Al alquilarlos ya estamos obteniendo una renta además de conservar su valor.

Una opción mejor es invertir en empresas. ¿Por qué? Simplemente porque producen. Las empresas producen bienes y servicios que las personas desean. Además las empresas tienden a especializarse cada vez más, obteniendo más productividad y por lo tanto más rentabilidad.

¿Y dónde podemos comprar empresas? En la bolsa. Es la mejor opción. Nos permite acceder a mercados de cualquier parte del mundo, en cuestión de minutos.

Desde un punto de vista empírico, la bolsa siempre sube a largo plazo. Es verdad que tiene vaivenes en el corto plazo, pero en periodos relativamente largos (15-20 años) las acciones siempre han ofrecido mejor rentabilidad que cualquier mercado de renta fija, bonos, deuda pública o depósitos bancarios. Un dato: la bolsa históricamente se revaloriza una media de aproximadamente el 6% anual.

Cuando hablamos de bolsa, hablamos de la media de todo el mercado. Es una cesta en la que incluimos todas las acciones de un mercado: malas, buenas y excelentes. Si somos cuidadosos con la selección de empresas y su correcta valoración, se pueden conseguir rentabilidad es mayores. Prueba de ello son inversores como Warren Buffett invirtiendo desde 1965 o el español Paramés en las últimas dos décadas. Estos inversores aplican una filosofía de inversión llamada value investing o inversión en valor, que a grandes rasgos consiste en buscar buenas empresas que en un momento puntual están baratas.

Otra forma de seleccionar acciones a largo plazo, que tiene mucho que ver con la inversión en valor, es la conocida como buy&hold, o comprar y mantener, que básicamente consiste en comprar empresas que creamos que van a seguir estando ahí en el futuro (porque tienen grandes barreras de acceso o ventajas competitivas) y mantenerlas en cartera, evitando así un gran desembolso en comisiones a la ver que mantenemos seguro nuestro patrimonio.

Conclusión

En cualquier caso recuerda: la única forma de beneficiarte del interés compuesto es tener claro que hay que invertir a largo plazo. A más años, más crece la rentabilidad.

Por cierto, el interés compuesto juega a tu contra si sólo te limitas a ahorrar. Funciona tanto a tasas positivas como negativas. Dicho de otra forma, si todos los años la inflación es del 2%, al cabo de las décadas, el mismo efecto multiplicador que tiene para amasar beneficios, también se da en el caso de poder adquisitivo.

Leer más