Ahorro

¿Qué parte de mis ingresos debo destinar para la inversión a largo plazo?

Para que la inversión a largo plazo de sus máximos rendimientos, hay que invertir en activos reales, preferiblemente en acciones de bolsa o fondos de inversión, especialmente fondos de inversión en valor.

El “problema de invertir en bolsa” es que si necesitamos dinero y nos encontramos en un momento de mercado en el que las bolsas bajan y necesitamos liquidez, probablemente nos veamos obligados a “malvender”.

Para no vernos en la situación de tener que malvender acrivos, lo ideal es:

- Contar con un fondo de emergencia, para no tener que vender la parte de nuestro patrimonio dedicado a la inversión.

- Invertir en bolsa sólo el dinero que no vayamos a necesitar en un futuro cercano.

Teniendo claros estos puntos, si ya contamos con un fondo de emergencia, lo ideal es acostumbrarnos a invertir todos los meses parte de nuestro salario.

Si caemos en el hábito de invertir al menos un 10% de nuestros ingresos, estaremos invirtiendo a largo plazo una parte sustancial de nuestros ingresos. Por supuesto, si en lugar de ahorrar un 10% podemos ahorrar un 20%, mejor.

Otra clave para invertir con éxito a largo plazo es que cuánto antes empecemos a ahorrar mejor. Y es que el interés compuesto premia la rentabilidad, pero también el número de años (por cierto, de forma exponencial) dedicados a la inversión.

En cualquier caso, se trata de conseguir un equilibrio entre el nivel de vida que queremos tener en el presente, y el nivel de vida que queremos tener en el futuro o la herencia que queremos dejarle a nuestros hijos o hijas.

Leer másGuía básica para gestionar bien tu dinero a lo largo de tu vida

Uno de los aspectos más importantes de tu vida es tu relación con el dinero. De esta relación dependerá que puedas tener una vida tranquila, no tener problemas para llegar a fin de mes y poder disfrutar la jubilación que te mereces.

Una buena relación con el dinero está basada en el ahorro y la inversión. Es decir, ahorrar una parte todos los meses de tu sueldo, por pequeña que sea, e invertirlo para que al menos conservemos el poder adquisitivo.

Ahorro

El ahorro es un pilar fundamental. El ahorro te obliga a vivir un poco por debajo de tu nivel de vida, pero al mismo tiempo te enseña a ser más austero y te dará un futuro mejor.

Lo ideal es ahorrar, al menos, un 10% de tus ingresos. Puede ser más en ciertas ocasiones, o menos si por ejemplo acabas de tener un hijo. Pero imponte la obligación de ahorrar algo todos los meses.

Fondo de emergencia

Un fondo de emergencia es una cantidad que te permite vivir durante unos meses sin ingresos, o pagar la avería del coche o cualquier otro tipo de gasto repentino.

El fondo de emergencia sirve para que no tengas que echar manos de la tarjeta de crédito (un 20% de interés es carísimo) o pedir un préstamo personal.

Una vez que tengas tu fondo de emergencia, debes plantearte la inversión.

Invertir tus ahorros

Ahora que ya te has comprometido a ahorrar todos los meses y tienes tu fondo de emergencia deberías plantearte la inversión.

Estos son los motivos por los que debes invertir:

Protegerte de la inflación: el problema de la inflación es que el dinero cada vez vale menos. Si inviertes y consigues la misma rentabilidad que el IPC habrá merecido la pena. Conservarás el poder adquisitivo de tus ahorros.

Hacer crecer tus ahorros: la inflación es esencial. Pero si además obtienes más rentabilidad, el resultado es que puedes doblar tu patrimonio cada varios años.

Para que te hagas una idea, la rentabilidad histórica media de La Bolsa es del 9% anual. Esto significa que tu patrimonio se multiplica por dos (obtienes un 100% de rentabilidad) cada 8 años.

También podrías invertir en renta fija (bonos corporativos o deuda pública), pero con los tipos de interés actuales no merece la pena. Al mismo tiempo, la renta fija históricamente siempre ha sido menos rentable que las acciones (bolsa).

Como estamos hablando para invertir a largo plazo, la decisión más sensata es invertir en renta variable. Siempre ha sido la inversión más rentable y no hay motivos para pensar que eso vaya a cambiar.

Así pues, vamos a ver estrategias para invertir en bolsa a largo plazo.

Invertir en bolsa a largo plazo

Lo bueno de la bolsa es que cualquiera puede convertirse en propietario de una empresa. Y ser dueño de una empresa te da derecho a obtener parte de las ganancias obtenidas por las ventas de sus productos o servicios.

De hecho, esta cualidad de las empresas de ser productores de bienes que los consumidores compran es por lo que a largo plazo las acciones siembre suben y reparten dividendos entre sus accionistas.

Cualquiera puede comprar acciones. Simplemente debes abrirte una cuenta de valores en un broker o en un banco y comprar la acción que más te guste.

En este caso, a grandes rasgos hay dos tipos de inversores: los que saben contabilidad y pueden analizar las cuentas de una empresa y los que no.

Por tanto, si quieres invertir en bolsa con sensatez y seguridad (y no como si fuese un casino) tienes dos formas de hacerlo:

- Analizar empresas por ti mismo, con los conocimientos y el tiempo necesario que esto implica.

- Delegarle la gestión de tus ahorros a un profesional: para ello, puedes invertir en un fondo de inversión. Y es que existe una amplia gama de fondos de inversión para cualquier perfil de inversor.

Invertir en un fondo de inversión

La inversión en fondos no ha parado de crecer en los últimos años. Hay tres motivos:

- Los tipos de interés están bajos y los depósitos bancarios ya no son una opción.

- Fondos de gestión activa extraordinarios. Son los llamados de metodología value investing o inversión en valor. El gestor más reconocido en España es Paramés, que ha conseguido una rentabilidad media anual del 15% de forma sistemática y consistente durante más de dos décadas.

- Fondos índice: los fondos índice (conocidos también como fondos indexados o de gestión pasiva) consisten en comprar la mayor parte de las empresas de un mercado y un país. Por ejemplo, puedes comprar (con una sola operación) todas las empresas del IBEX 35, las mayores empresas de Estados Unidos o las mayores empresas de los paises desarrollados con el MSCI World. Su principal ventaja es que tienen unas comisiones bajas (entorno al 0,3%) y su amplia diversificación geográfica.

A continuación vamos a ver las ventajas de los fondos value investing y las ventajas de los fondos indexados.

Invertir a largo plazo en fondos value investing

Leer másInvertir todos mis ahorros en fondos de inversión. Consejos y estrategias

La mayor parte de ahorradores mantienen sus ahorros en una cuenta corriente y el dinero que consideran que no necesitan en un futuro cercano suelen destinarlo a productos bancarios de la misma entidad como depósitos, plazos fijos o fondos de la casa.

El problema de los bancos es que tienden a venderte el producto que a ellos le interesa, olvidando lo que necesita el cliente. En este artículo vamos a ver como en muchas ocasiones es preferible invertir casi la totalidad de nuestros ahorros en fondos de inversión y reservar la cuenta bancaria solo para el dinero que vayamos a necesitar en el corto plazo.

Motivos para invertir casi todos tus ahorros en un fondo de inversión

Los fondos de inversión presentan ventajas únicas que los convierte en un excelente instrumento para ahorrar:

- Puedes invertir o recuperar el dinero cuando quieras

- Hay fondos de muchos tipos (monetarios, renta fija, mixtos, renta variable)

- Diferimiento fiscal (puedes traspasar dinero de un fondo a otro sin tributar las plusvalías)

- Gestión profesional

1. Liquidez

Un fondo permite comprar participaciones (lo que se conoce como suscripción) o vender participaciones (reembolso) cuando quieras. Ya que la mayoría de fondos no tienen comisión de suscripción o reembolso, invertir en ellos solo implica pagar por la comisión de gestión, que se refleja en el valor liquidativo de las participaciones.

Si necesitas el dinero, en un plazo máximo de dos días hábiles tienes el dinero disponible en tu cuenta bancaria.

2.Tipos de fondos

El tipo de fondo en el que debamos invertir dependerá mucho de nuestro estado patrimonial, edad, y si tenemos pensado comprar algo relativamente caro (un coche o una casa) en los próximos años.

Así pues, nuestros ahorros actuales deberíamos dividirlos en dos grandes grupos: los que vayamos a necesitar en un futuro cercano y los que no.

Respecto a los que vayamos a necesitar en un futuro cercano, lo ideal es invertirlos en fondos de renta fija. Nos aseguramos que mantenemos el principal a la vez que conseguimos cierta rentabilidad, aunque en momentos de tipos de interés bajos, la rentabilidad también será baja.

En cuanto a los ahorros que no vayamos a necesitar en un futuro cercano, lo ideal es invertir en fondos de renta variable. A costa de cierta volatilidad, invertir en un fondo de gestión pasiva puede aportarnos rentabilidades del 6-9% anuales. Otra categoría que nos gusta mucho es la de los fondos value investing, que han obtenido una rentabilidad media del 13,58% en los últimos 8 años.

3. Diferimiento fiscal

La gran ventaja de los fondos de inversión es que los traspasos entre fondos no tributan. Así pues, puedes hacer un traspaso de un fondo que ya no encaje con tu estrategia de ahorro a otro que se adapte más a tus necesidades financieras.

Por ejemplo, si estás próximo a tu edad de jubilación, puedes traspasar tus fondos de renta variable a renta fija sin tener que tributar plusvalías.

En el caso contrario, si tenías pensado contratar una hipoteca y después prefieres seguir viviendo de alquiler, puedes traspasar tus fondos de renta fija a renta variable sin penalización fiscal.

4. Gestión profesional

Todos los fondos de inversión comercializados en España están regulados por la CNMV y el equipo gestor del fondo (quienes deciden en qué invertir) se dedican a eso mismo: obtener la máxima rentabilidad posible siguiendo la política de inversión de su folleto.

Esto no significa que no debamos comparar. Hay fondos malos, fondos buenos y fondos excelentes. Por lo tanto, es imprescindible dedicar algo de tiempo en investigar a los gestores de un fondo, comprender su filosofía de inversión e invertir solo si su visión coincide con la nuestra. Para ello, puedes usar webs especializadas en analizar fondos como Fondium, Morningstar o quefondos.com entre otras muchas otras.

Al final de lo que se trata es que el dinero que no estemos necesitando en un momento dado esté invertido en algo que genere intereses y rentabilidad. Créanme que los ricos no tienen su cuenta bancaria llena de ceros. Por el contrario, tienen su dinero invertido en fondos, acciones o títulos de renta fija (pública o privada) y en su cuenta bancaria mantienen lo imprescindible para poder hacer frente a sus gastos diarios.

Leer másEl hábito del ahorro y la inversión a largo plazo

Decía Benjamin Graham que “el camino hacia la riqueza depende fundamentalmente de dos palabras: ahorro y trabajo”, y es que por mucho dinero que ganemos con nuestro trabajo, si no lo ahorramos o lo malgastamos, al final no tendremos un patrimonio sobre el que apoyarnos en caso de necesitarlo.

No se trata de acumular patrimonio por la simple satisfacción de tener una cuenta con muchos ceros. De lo que se trata es de ahorrar para poder comprarnos una casa, proporcionarles una educación de calidad a nuestros hijos o de contar con un buen colchón de seguridad si caemos enfermos y no podemos trabajar durante un tiempo.

Como fin definitivo del hábito de ahorro, la independencia financiera es un buen motivo para ahorrar. ¿Qué hay mejor que poder jubilarnos cuando queramos o dejarles un buen legado a nuestros herederos?

Por supuesto, con un buen hábito de ahorro no basta. También hay que invertirlo en algo que conserve su poder adquisitivo y que produzca más. Invertir en bolsa es una buena forma de invertir, y es que al comprar una acción, somos dueños de parte de una empresa que produce bienes y servicios que los consumidores demandan.

El hábito de ahorrar

Unos somos más manirrotos que otros. A unos les gusta la ropa de marca y otros prefieren marcas blancas. Unos prefieren iPhone y otros un smartphone de gama baja. Somos humanos y como buenos humanos que somos cada cierto tiempo no está mal un capricho. Pero con cabeza y responsabilidad.

¿Te has parado a pensar lo que supone ahorrar un euro hoy dentro de 30 años? Si lo inviertes a un 7,18%, duplicarás ese euro durante los primeros 10 años. Cuando pasen otros diez años tendrás 4 euros, que valdrán 8 euros cuando pasen otros 10 años. En definitiva, en 30 años has multiplicado un euro por 8. Por tanto, la inversión es imprescindible al ahorro.

Y en el largo plazo, con una esperanza de vida de 85-90 años y empezando a trabajar desde los 20-25 años puedes llegar a ahorrar mucho dinero y acumular un patrimonio realmente sustancial.

Leer másLas claves para invertir a largo plazo tus ahorros

Antes de invertir a largo plazo debemos cuestionarnos varios aspectos a tener en cuenta sobre nuestra vida, situación laboral o el tipo de activos en el que deberíamos invertir.

Los dejamos una lista con las claves para ahorrar e invertir a largo plazo con éxito.

Si te limitas a ahorrar, el tiempo juega en tu contra. ¿Por qué? Porque la inflación hará que tus ahorros pierdan poder adquisitivo. Por tanto, limitarse a ahorrar y acumular es una opción no válida.

Descarta la renta fija. La renta fija es para mantener el poder adquisitivo (en el mejor de los casos) o para gente que va a necesitar sus ahorros en un futuro próximo. Si estas leyendo este artículo es porque tu intención es invertir a largo plazo.

La inversión preferible es la renta variable. Invierte en acciones tu mismo o delega la gestión a un fondo de inversión. Dentro de los fondos de inversión, preferiblemente los fondos indexados o fondos value investing.

Invierte en renta variable todo lo que no vayas a necesitar en un futuro próximo.

Oblígate a ahorrar todos los meses. Dicho de otro modo, cuando cobres tu nómina mensual, aparta una parte, por pequeña que sea, a hacer aportaciones al fondo de inversión o comprar más acciones.

Si inviertes en acciones que repartan dividendo, no lo gastes. Reinviertelo.

Lee sobre interés compuesto y verás el porqué merece la pena invertir a largo plazo, debido a que tu patrimonio crecerá cada vez más rápido.

¿Quienes deberían invertir a largo plazo?

- Personas jóvenes, son las queda más os beneficiareis del interés compuesto.

- Personas de mediana edad: nunca es tarde para empezar.

- Si estas próximo a tu edad de jubilación, tal ve deberías invertir tu patrimonio en renta fija puesto que aseguras conservar el capital. No obstante, si no necesitas todos tus ahorros, piensa en tus hijos, destinándoles parte de su herencia en renta variable o en activos reales.

Pérdida de poder adquisitivo debida a la inflación (IPC)

La inflación es la subida generalizada de los precios a lo largo del tiempo que se cuantifica con el IPC (Índice de Precios de Consumo), un indicador que mide la subida de precios para un periodo de tiempo determinado, habitualmente publicado mensual o anualmente.

Los efectos del IPC se pueden estudiar desde dos puntos de vista. Una forma de verlo es que las cosas son cada vez más caras. Otra forma de verlo es que el dinero cada vez vale menos. En ambos casos, y a efectos prácticos, esto significa que el IPC hace que nuestros ahorros cada vez valen menos, y por lo tanto, un euro compra menos cantidad de bienes y servicios.

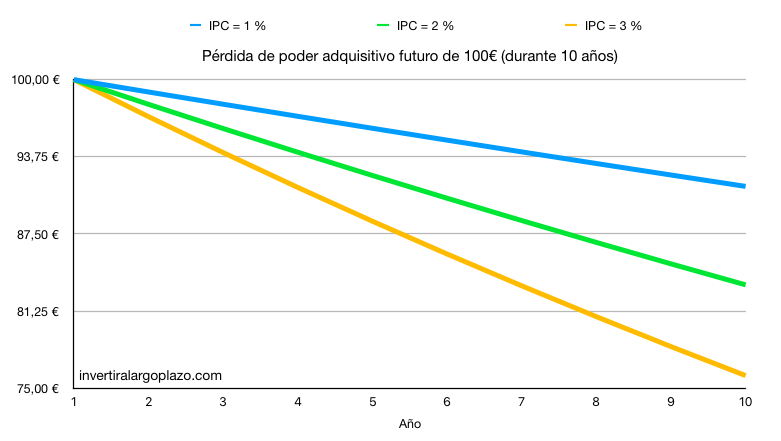

Con tasas de IPC bajas, su efecto a corto plazo a penas es apreciable. Sin embargo, a largo plazo el interés compuesto provoca un efecto similar al del interés compuesto. Veamos un ejemplo:

Perdida de poder adquisitivo de 100€ durante un año (corto plazo)

- Para un IPC del 1%: 100€ equivaldrán a 99,00€ después de un año.

- Para un IPC del 2%: 100€ equivaldrían a 98,00€ después de un año.

- Para un IPC del 3%: 100€ equivaldrían a 97€ después de un año.

Como vemos, a efectos prácticos, una tasa de IPC del 3% es como si te desaparecieran de tu cuenta bancaria 3€ por cada 100€ que tengas ahorrados. Podría no parecer mucho, así que vamos a analizar la misma situación a 10 años vista:

Perdida de poder adquisitivo de 100€ durante 10 año (largo plazo)

- Para un IPC del 1%: 100€ equivaldrían a 90,44€ después de diez años, (un 9,6% menos).

- Para un IPC del 2%: 100€ equivaldrían a 81,71€ después de diez años, (un 18,3% menos).

- Para un IPC del 3%: 100€ equivaldrían a 73,74€ después de 10 años, (un 26,3% menos)

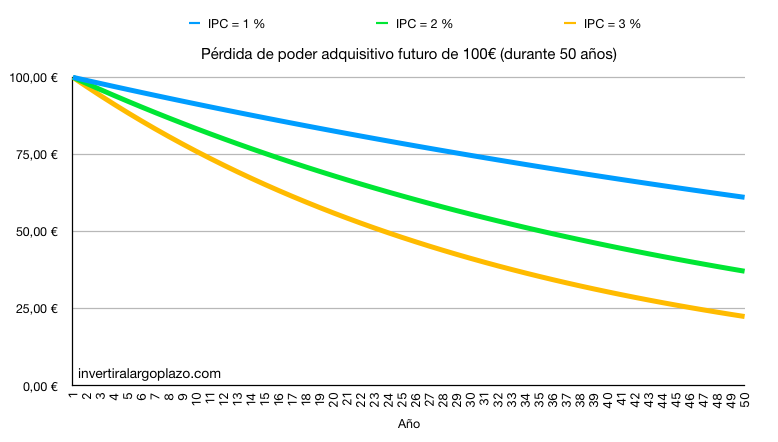

Perdida de poder adquisitivo a muy largo plazo

No es justo que si ahorras mes a mes, dentro de 50 años tus ahorros valgan una fracción de lo que valen hoy. Y es que, en el año 50º, esto será lo que valgan tus ahorros:

- IPC del 1% anual: Tus ahorros habrían perdido un 39,5% de su poder adquisitivo.

- IPC del 2% anual: Tus ahorros habrían perdido un 63,6% de su poder adquisitivo.

- IPC del 3% anual: Tus ahorros habrían perdido un 78,2% de su poder adquisitivo

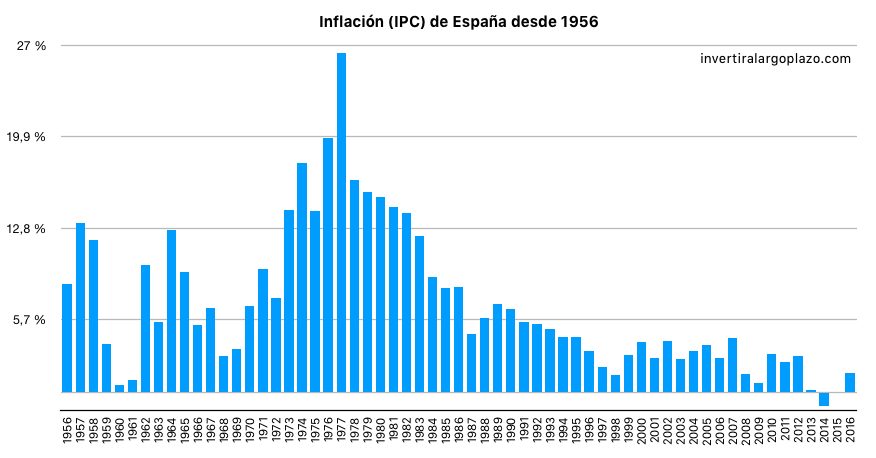

Como vemos, a largo plazo, nuestros ahorros de toda una vida, en 50 años han pasado a valer una fracción del poder adquisitivo que tenían cuando éramos jóvenes ahorradores. Las simulaciones anteriores se han hecho con tasas de IPC del 1%, 3% y 3%. Sin embargo, en al siguiente gráfica, con los datos históricos del IPC anuales en España desde el año 1956), podemos comprobar que esto no siempre ha sido así.

Ha habido años en las que la inflación ha sido realmente alta, y si bien es cierto que la tendencia del IPC ha sido claramente a la baja durante los últimos años, nunca se sabe que deparará el futuro.

Cómo contrarrestar el efecto de la inflación y del poder adquisitivo de nuestros ahorros

Por suerte, existen muchas formas de contrarrestar el efecto devaluador de las monedas. La idea esencial es invertir en activos reales. Estos son algunos ejemplos de activos reales: inmuebles, terrenos, acciones, incluso el oro es bueno a la hora de proteger nuestro poder adquisitivo.

Para entender por qué los activos reales son una buena forma de conservar el poder adquisitivo, primero debemos entender por qué se produce la inflación. Y es que, en esencia y aunque existen más factores, la idea con la que debemos de quedarnos es que los precios suben porque la masa monetaria (el dinero en circulación) aumenta a través de expansiones monetarias y bajadas de tipos de interés, todo ello provocado por los bancos centrales en las economías actuales.

Es decir, si se aumenta la cantidad de dinero en circulación, a igualdad de demanda, como la oferta ha aumentado, los precios tenderán a subir. Es por esto que la bolsa suele subir cuando se anuncian bajadas de tipos de interés, y tiende a bajar cuando los tipos de interés suben.

De hecho, la bolsa es muy rápida reflejando las expansiones monetarias y la nueva creación de dinero, por lo que la mejor forma de conservar el poder adquisitivo de nuestros ahorros a largo plazo es invertir en bolsa, ya sea directamente, o través de fondos de inversión de renta variable, fondos de gestión pasiva (que reflejan el comportamiento general de las bolsas), ETFs...

¿Puede alguien beneficiarse de la inflación?

Como habremos podido observar, la inflación perjudica a los ahorradores, aquellos que de forma sana guardan parte de lo que ganan para poder tenerlo en el futuro, ya bien sea de cara a la jubilación, comprar una casa o dejarlo como herencia a nuestros hijos.

Sin embargo, si hay gente que sale beneficiada de la inflación, y no son otros que las personas o empresas que están endeudadas.

Imagina que te hipotecas a 20 años. Recibes dinero con el poder adquisitivo de hoy. Llegados al décimo año, se ha producido inflación apreciable. Sin embargo, las cuotas mensuales de la hipoteca no han subido, pero tu suelo sí lo habrá hecho aproximadamente al mismo ritmo que la inflación.

De ahí que suela decirse que la inflación beneficia a los deudores y perjudica a los ahorradores.

Leer másAhorrar a largo plazo en oro ¿es buena idea?

Durante siglos de historia el ser humano ha usado el oro como moneda, y en menor medida otros metales como la plata. En los últimos siglos se crearon las divisas en papel (dólar, libra). Si bien se dejó de pagar con oro físico, lo cierto es que estas divisas estaban respaldadas por oro. En la actualidad pagamos con monedas fiduciarias que están completamente desligadas del oro.

Aquí es donde se plantea el debate: ¿ha dejado de ser el oro una buena moneda? Al fin y al cabo miles de generaciones lo han usado sin ningún problema y el oro ha cumplido su función: ser un depósito de valor perdurable en el tiempo.

En contraposición, las nuevas monedas fiduciarias (euro, dólar, libra, yen) cuentan con muchas características propias de una buena moneda (difícilmente falsificables, ampliamente aceptadas por todos...) pero carecen de una propiedad indispensable: conservar su valor y poder adquisitivo en el largo plazo.

Tras esta más o menos breve introducción, vamos a ver las ventajas de invertir y ahorrar en oro a largo plazo.

El oro es muy líquido. Líquido no en el sentido de que como modo metal es fundible y puede acuñar nuevas monedas. Es líquido según la propia definición económica, es decir, es ampliamente aceptado por todos.

A penas se extrae un 2% anual de oro procedente de minas sobre el stock ya existente. Esto es muy importante, porque al no poderse crear oro de la nada, es una garantía de que el oro que ahorremos hoy seguirá teniendo el mismo poder adquisitivo dentro de 10, 20 ó 50 años. Esta es sin duda la mejor ventaja del oro para un ahorrador.

El oro no es perfecto, y estas son algunas de sus desventajas:

El coste de atesorarlo: si tienes pocas monedas basta con guardarlas en una hucha en casa. ¿Pero qué pasa si son los ahorros de toda una vida? Tendrás que pagar una caja fuerte con todo lo que eso conlleva.

Densidad de valor alta. Una moneda de 2 euros pesa 8,50 gramos. Una moneda de oro con ese mismo peso tendría un valor de 300 euros, es decir, una densidad 150 veces más alta. A pesar de esto existe un problema: el transporte. Y es que la banca actual es capaz de realizar transferencias instantáneas con simples apuntes contables, pero no sucede lo mismo con el oro.

¿Es ampliamente aceptado? Sin duda alguna, todo el mundo reconoce el oro cuando lo ve, pero no esperes que te lo admita el cajero del supermercado al pagar la compra. El oro es líquido, en esto estamos de acuerdo, pero las divisas oficiales lo son más aún.

Ahora que ya sabemos las ventajas y desventajas del oro, vamos a ver qué conclusiones podemos sacar de todo esto.

Ahorrar con oro, ¿sí o no?

Puedes hacerlo. Pero ten en cuenta una cosa. Sólo conservarás el poder adquisitivo. Tenerlo guardado en una caja fuerte durante 10 años no hace que las monedas críen más.

Por tanto, es bueno para ahorrar y no perder poder adquisitivo, pero no para invertir. ¿Y por qué no para invertir? Muy sencillo, varios ejemplos:

Alquilar un piso: si inviertes en un piso para alquilarlo, percibirás una renta. Es decir, invertir en pisos, a largo plazo, te acabará pagando otro piso.

Invertir en acciones que paguen dividendo: igual que el anterior, el hecho de cobrar dividendo hará que tu riqueza aumente y podrás comprar más acciones.

invertir en acciones de empresas sólidas en constante crecimiento: imagina que compras Coca Cola. En un mundo en el que cada vez más personas salen de la pobreza, ¿no crees que esas personas empezarán a beber Coca Cola y por tanto el valor de las acciones subirá acorde a su aumento de ventas y beneficios?

Conclusión

El oro es un buen activo para conservar el poder adquisitivo. No le afecta la inflación (IPC). Por el contrario, el oro se guarda en una caja fuerte y no produce nada.

Por tanto, no crees que ahorrar a largo plazo es mejor si inviertes en empresas sólidas, con ventajas competitivas y que estén en constante crecimiento conquistando nuevos mercados?

Leer más